義援金と税制。個人が被災地などへ寄付した場合の税務上の取り扱い

ポイント:直接自治体に支払った義援金だけでなく、日本赤十字・中央共同募金会・その他募金団体を通じた義援金でも「ふるさと納税」に該当する場合がある。

こんにちは。税理士の関田です。

こんにちは。税理士の関田です。

「平成30年7月豪雨」は西日本に甚大な被害をもたらしました。

被災された自治体や日本赤十字社などの団体では、義援金の受付を行っています。

個人が義援金を支払った場合の税制上の取り扱いをまとめました。

自治体の災害対策本部に対して支払った義援金

個人が、被災地の自治体に設置された災害対策本部に対して支払った義援金は「特定寄附金」に該当し、寄附金控除の対象となります。

なお、自治体(都道府県・市区町村)に対する寄附金は「ふるさと納税」に該当しますので、住民税の寄附金税額控除の対象にもなり、所得に応じて一定額までであれば自己負担2,000円で寄附を行うことができます。

また、ワンストップ特例制度が適用されますので、サラリーマンなどの給与所得者で元々確定申告をされていない方の場合、「寄附金税額控除に係る申告特例申請書」を寄附した自治体に送ることで、確定申告を行わなくても控除を受けられます(年間5自治体まで)。

日本赤十字社・中央共同募金会に対して支払った義援金

個人が、日本赤十字社や社会福祉法人中央共同募金会の設置する被災地支援のための義援金口座(最終的に自治体に対して拠出されるもの)に対して支払った義援金は「特定寄附金」に該当し、寄附金控除の対象となります。

なお、この義援金も自治体に対する寄附金として「ふるさと納税」に該当しますので、住民税の寄附金税額控除の対象にもなり、所得に応じて一定額までであれば自己負担2,000円で寄附を行うことができます。

ただし、ワンストップ特例制度は適用できませんので、控除を受けるためには確定申告が必要になります。

募金団体を通じて支払った義援金

個人が、募金を取りまとめる団体(募金団体)に対して支払った義援金は、その義援金が最終的に自治体に拠出されるものであれば「特定寄附金」に該当し、寄附金控除の対象となります。

なお、この義援金も自治体に対する寄附金として「ふるさと納税」に該当しますので、住民税の寄附金税額控除の対象にもなり、所得に応じて一定額までであれば自己負担2,000円で寄附を行うことができます。

ただし、ワンストップ特例制度は適用できませんので、控除を受けるためには確定申告が必要になります。

認定NPO法人に対する義援金

個人が、被災地の救援活動などを行っている認定NPO法人等に対して支払った義援金は「特定寄附金(認定NPO法人等に対する寄附金)」に該当し、寄附金控除又は寄附金税額控除の対象となります。

認定NPO法人等の一覧は下記のページでご確認いただけます。

また、都道府県・市区町村が条例で指定した認定NPO法人等の場合、住民税でも税額控除が適用されます。

まとめ

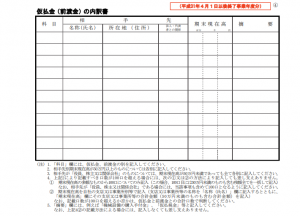

寄附金の税制優遇を受けるためには、寄附金の受領書が必要となります。

募金団体を通じた義援金等については受領書が発行されないケースもありますので、その場合には振込用紙の控えや義援金募集要項の写しを保存しておきましょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。