事業所得でも概算経費が認められる。家内労働者等の必要経費の特例

ポイント:家内労働者等で必要経費が65万円に満たない場合には、概算経費の特例を適用できる可能性あり。ただし、給与収入が65万円以上ある場合には特例の適用不可。

こんにちは。税理士の関田です。

こんにちは。税理士の関田です。

サラリーマンなどの給与所得者については、給与収入がまるまる所得(もうけ)になるわけではなく、収入に応じた概算経費(最低65万円の給与所得控除)が認められています。

一方、個人事業主でも最大65万円の概算経費を認めてもらえる場合があるのをご存知でしょうか?

今回は、家内労働者等の必要経費の特例について解説します。

目次

家内労働者等の必要経費の特例の概要

事業所得や雑所得を有する人のうち、給与所得者に近い働き方をしている「家内労働者等」については、一般的に必要経費が少ないことから、給与所得者とのバランスを考え、実際にかかった必要経費が65万円に満たない場合でも65万円までを概算経費として認める特例があります。

家内労働者等の必要経費の特例の対象となる人

家内労働者等とは

家内労働者等の必要経費の特例の対象となる「家内労働者等」とは、次のいずれにもに該当する人をいいます。

①事業所得又は雑所得を有する「家内労働者」、「外交員」、「集金人」、「電力量計の検針人」など、特定の人に対して継続的に人的役務を提供する人

②「事業所得及び雑所得の必要経費」と「給与所得の収入金額」の合計額が65万円未満の人

家内労働者等に該当する人の具体例

家内労働者等に該当する人としては、

- 内職をしている人

- 保険外交員、ヤクルトレディー

- 新聞、NHKの集金員

- 電気、ガス、水道の検針員

- シルバー人材センターで働く人

などが挙げられます。

家内労働者等に該当しない人

この特例は、「特定の人」に対して継続的に「人的役務(サービス)を提供」している人であることが条件ですので、以下のような人は家内労働者等に該当しません。

- 店舗や事務所を構えている人(ピアノ教室、学習塾など) → 不特定対数の人を対象

- 商品を販売している人(商店、ネット販売など) → サービスの提供ではない

なお、外交員や集金員なども不特定多数の人を対象としているように思われますが、あくまで「保険会社」や「電力会社」などの特定の会社に対してサービスを提供している人と考えますので、家内労働者等に該当することになります。

給与収入が65万円以上ある人は対象外

家内労働者等の必要経費の特例による概算経費と、給与所得の概算経費(給与所得控除)は、トータルで65万円が上限となります。

家内労働者等としての事業所得や雑所得のほかに、アルバイトやパートなどで給与収入が年間65万円以上ある場合、給与所得控除だけで65万円を使い切ってしまうため、家内労働者等の必要経費の特例は適用されません。

給与収入が65万円未満の場合には、「65万円から給与収入を差し引いた残額」と「事業所得(雑所得)の必要経費の実額」とを比較し、「残額」の方が多ければ特例の適用が可能です。

計算例

家内労働者等の必要経費の特例を適用する場合の代表的な例は下記のとおりです。

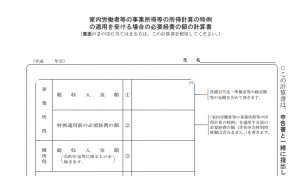

他にもいくつかのパターンがありますが、以下の計算書に当てはめれば自動的に計算することができます。

⇒ 国税庁HP 『家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書』

事業所得(雑所得)のみの場合

- 外交員の収入金額 90万円

- 外交員の必要経費 10万円

事業所得(雑所得): 90万円 - 65万円(※) = 25万円

※ 必要経費(10万円)よりも概算経費(65万円)の方が多いため、家内労働者等の特例を適用

事業所得(雑所得)と給与所得がある場合

- 外交員の収入金額 90万円

- 外交員の必要経費 10万円

- パートの給与収入 50万円

①給与所得 : 50万円 - 50万円(※1) = 0

②事業所得(雑所得): 90万円 - 15万円(※2) = 75万円

※1 給与収入が65万円までであれば給与所得控除により所得がゼロになる

※2 65万円から給与収入(50万円)を差し引いた残額(15万円)の方が必要経費(10万円)よりも多いため、家内労働者等の特例を適用

青色申告特別控除とも併用可能

事業所得について青色申告を行っている場合には、家内労働者等の必要経費の特例を適用して計算した事業所得からさらに青色申告特別控除額を差し引くことが可能です。

したがって、複式簿記により記帳を行っている場合には、仮に必要経費がゼロだったとしても、特例による概算経費(65万円)と青色申告特別控除(65万円)の合計130万円までの収入であれば事業所得はゼロとなります。

まとめ

家内労働者等の必要経費の特例はかなりマイナーな規定ですので、本来は適用できるにもかかわらず、特例の存在自体を知らずに適用を失念しているケースも多いと思われます。

まずはご自身が「家内労働者等」に該当するかどうかを確認し、もし該当する場合には確定申告の際に特例適用の可能性を探りましょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。