フリマアプリ・ネットオークションと税金。確定申告が必要な場合は?

ポイント:営利目的の継続的な売買については「雑所得」に該当する。給与所得者が副業で行う場合、年間20万円以下であれば確定申告は不要だが、住民税の申告は必要。

こんにちは。税理士の関田です。

こんにちは。税理士の関田です。

ここ数年、「メルカリ」をはじめとするフリーマーケットアプリを使った個人間の物品売買が急速に拡大しました。

また、フリマアプリの登場により一時期と比べると下火になったものの、ネットオークションを使った売買も依然として活発に行われています。

一般のサラリーマンなどでも、なかにはフリマアプリによる売買を副業として年間数十万~数百万を稼ぎ出す強者もいるようですが、場合によっては税金の申告が必要になりますので注意が必要です。

目次

譲渡所得になる場合

たまたま売却した場合は譲渡所得の対象

フリマアプリ等による売買を営利目的で継続的に行っているわけではなく、単に不要になったものを売却したような場合には、原則として「譲渡所得」の対象となります。

生活必需品の売却は非課税

そうはいっても、すべての物品の売買が譲渡所得として課税されるわけではなく、「生活に通常必要な動産」の売却については譲渡所得は非課税とされています。

「生活に通常必要な動産」とは、

- 家具、家電

- 衣服

- 書籍

- CD、DVD

- 時価30万円以下の宝石、美術品、骨とう品

といった、いわゆる生活必需品のことです。

もうけが50万円までであれば非課税

上記以外の物品を売却した場合には譲渡所得の対象となるわけですが、そもそも譲渡所得とは「売った金額」から「買った金額」を差し引いた『利益(もうけ)』のことをいいます。

したがって、買った時よりも値上がりしていなければ、原則として譲渡所得は生じないわけです。

また、物品(動産)の譲渡所得については50万円の特別控除もありますので、年間50万円までの利益であれば譲渡所得は生じないことになります。

現実的には譲渡所得の申告が必要になる可能性は低い

フリマアプリ等では、大半のライトユーザーは要らなくなった衣服などの生活用品を処分しているだけですので、そもそも譲渡所得の対象にはなりません。

また、1点数十万円もするような高額なブランド品を売却したような場合には、譲渡所得の対象になる可能性はありますが、買った時よりも50万円以上高く売れるようなケースは少なく、譲渡所得の申告が必要になる可能性は低いものと思われます。

雑所得になる場合

営利目的で継続的に売買している場合は雑所得

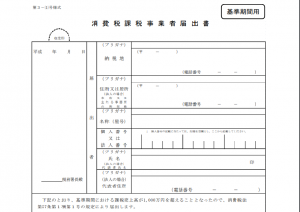

フリマアプリ等で購入した物品をそのまま転売するなど、営利目的で継続的に売買を行っている場合には、「雑所得」に該当するものと考えられます(規模によっては「事業所得」に該当する場合もあり)。

この場合、たとえ売買している物品が「生活に通常必要な動産」に該当したとしても、自らの生活必需品を売買しているわけではないので非課税にはなりません。

雑所得の計算方法

雑所得は「収入金額-必要経費」で計算されます。

「収入金額」は当然ながら物品の売却代金です。

「必要経費」として計上できるものは、

- 売却した物品の仕入代金

- 梱包資材代

- 送料

- 販売手数料

- 通信費(インターネット代、スマホ代)

などが考えられますが、通信費については全額を経費として認めてもらうことは難しく、合理的な基準で按分する必要があります。

給与所得者は雑所得が20万円以下なら確定申告は不要だが…

サラリーマンなどの給与所得者の場合、副業による所得が年間20万円を超えると確定申告が必要となります。

逆にいうと、上記により計算した雑所得が年間20万円以下であれば確定申告は不要となります。

ただし勘違いが多いのですが、20万円以下の場合に申告が不要になるというルールはあくまで”所得税”の確定申告のお話で、”住民税”の申告については「20万円ルール」の対象外です。

したがって、雑所得が20万円以下の給与所得者については、確定申告は不要ですが、住民税の申告は必要になります。

給与所得者が医療費控除やふるさと納税を行う場合は注意

気を付けなければいけないのは、給与所得者が医療費控除やふるさと納税による寄附金控除、住宅ローン控除を受けるために確定申告を行う場合です。

これらの控除を受けるために確定申告を行う場合には、20万円以下の雑所得についても併せて申告することになります。

なお、ふるさと納税についてワンストップ特例制度の適用を受ける場合には確定申告が不要ですので、20万円以下の雑所得についても申告は不要となります(繰り返しになりますが、住民税の申告は必要です)。

学生や専業主婦の場合

学生や専業主婦など、他に収入のない方がフリマアプリ等で雑所得を得た場合には、所得の金額に応じて以下の通り申告が必要となります(基礎控除以外の所得控除がゼロの場合)。

- 雑所得が38万円以下の場合 … 住民税の申告が必要

- 雑所得が38万円超の場合 … 確定申告が必要(住民税の申告は不要)

ただし現実的には、雑所得が赤字だったり、住民税の非課税限度額(自治体により異なる)以下の場合には、あえて住民税の申告を行わないケースも多いかと思います。

ちなみに、確定申告を行う場合には、申告データが自動的に税務署から各自治体に流れるため、住民税の申告は不要です。

まとめ

学生や専業主婦などで親や配偶者の扶養に入っている場合、稼ぎによっては、税金上の扶養から外れて親や配偶者の税金が上がったり、社会保険上の扶養から外れて自らが国民健康保険料や国民年金保険料を負担せざるを得なくなることも考えられます。

営利目的でフリマアプリやネットオークションを活用する場合には、扶養のラインも意識しながら、「稼ぎ過ぎ」にならないよう注意したほうがいいでしょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。