退職金と確定拠出年金の一時金。重複期間がある場合の退職所得の計算

ポイント:退職金を受給した年の前年以前4年以内(DC一時金を受給した場合は14年以内)にも退職金を受給していた場合、今回の退職所得の計算上、一定の調整計算が必要。

こんにちは。税理士の関田です。

ここ数年で、確定拠出年金(DC)はかなり世間に浸透してきました。

企業型DCを導入する会社は年々増加していますし、また老後資金の不安が囁かれるなか、企業型DCのない会社に勤めるサラリーマンや自営業者が将来への積み立てとして個人型DC(iDeCo/イデコ)に加入するケースも増えているようです。

DCは60歳以降、一時金もしくは年金として受け取ることができますが、税金上、一時金は「退職所得」として、年金は「雑所得(公的年金等)」として取り扱われます。

退職所得は税制上とりわけ優遇されてはいるものの、もしDC以外にも会社から退職金が支給される場合には、その計算が少々複雑になります。

今回は、会社での勤続期間とDCの加入期間が重複している場合の退職所得の計算方法について整理してみます。

目次

退職所得の計算方法

退職所得の計算式

退職所得の金額は、原則として以下の算式により計算します。

退職所得 = ( 収入金額 - 退職所得控除額 )× 1/2

なお、勤続年数5年以下の特定役員に対する退職手当等については2分の1課税の適用がありませんが、一般の会社員や自営業者には上記の算式が適用されます。

さて、算式中の「収入金額」には額面の退職金額をあてはめることになりますが、そこから差し引く「退職所得控除額」とは何でしょうか?

退職所得控除額とは

「退職所得控除額」とは、会社での勤続年数(DCの場合は加入年数)に応じた一定の金額までは税金がかからないよう収入金額から控除できる金額のことであり、原則として以下のように計算します。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円 × 勤続年数 |

| 20年超 | 800万円 + 70万円 ×( 勤続年数 - 20年 ) |

※1 勤続年数に1年未満の端数がある場合には1年に切り上げ

※2 上記の方法で計算した金額が80万円未満の場合は80万円とする

なお、同一年内に2ヵ所から退職金を受け取った場合の勤続年数は、いずれか「早い勤続開始日」からいずれか「遅い勤続終了日」までの期間でカウントします(後ほど具体例でご説明します)。

退職金の受給が2回目で勤続期間が重複する場合の退職所得控除額

退職金を受け取るのが2回目の場合、

- もし前年以前4年内(2回目がDC一時金の場合は前年以前14年内)に退職金を受取っており、かつ、

- 1回目と2回目の退職金に係る勤続年数に重複期間があるとき

は、退職所得控除額は次のように計算します。

1回目で退職所得控除額を使い切っていた場合

1回目の退職金の収入金額が退職所得控除額よりも多く、退職所得控除額を使い切っていた場合、2回目の退職金に係る退職所得控除額は以下のように計算します。

- 2回目の退職金に係る勤続年数で計算した退職所得控除額

- 1回目の勤続年数との重複期間(1年未満の端数切捨)を勤続年数とみなして計算した退職所得控除額

- A - B = 2回目の退職所得控除額

重複期間分の退職所得控除額を二重に引くことができないように調整する仕組みとなっています。

1回目で退職所得控除額を使い切れなかった場合

1回目の退職金の収入金額が退職所得控除額よりも少なく、退職所得控除額を使い切れなかった場合、2回目の退職金に係る退職所得控除額は以下のように計算します。

- 2回目の退職金に係る勤続年数で計算した退職所得控除額

- 1回目の退職金に係る調整後のみなし勤続年数(※)との重複期間(1年未満の端数切捨)を勤続年数とみなして計算した退職所得控除額

- A - B = 2回目の退職所得控除額

※ 調整後のみなし勤続年数(1年未満の端数切捨)

1回目の退職金 1回目の退職金に係るみなし勤続年数 800万円以下 1回目の退職金 ÷ 40万円 800万円超 ( 1回目の退職金 - 800万円 ) ÷ 70万円 + 20年

こちらのケースでは、1回目で使い切れなかった控除額を2回目で使えるよう、1回目の勤続年数が実際よりも短かったものと仮定(=みなし勤続年数)して重複期間分の退職所得控除額(B)を計算する仕組みとなっています。

具体例

字面の説明だけを追っても分かりにくいかと思いますので、以下3つの事例(退職金とDC一時金を受給)を使って解説します。

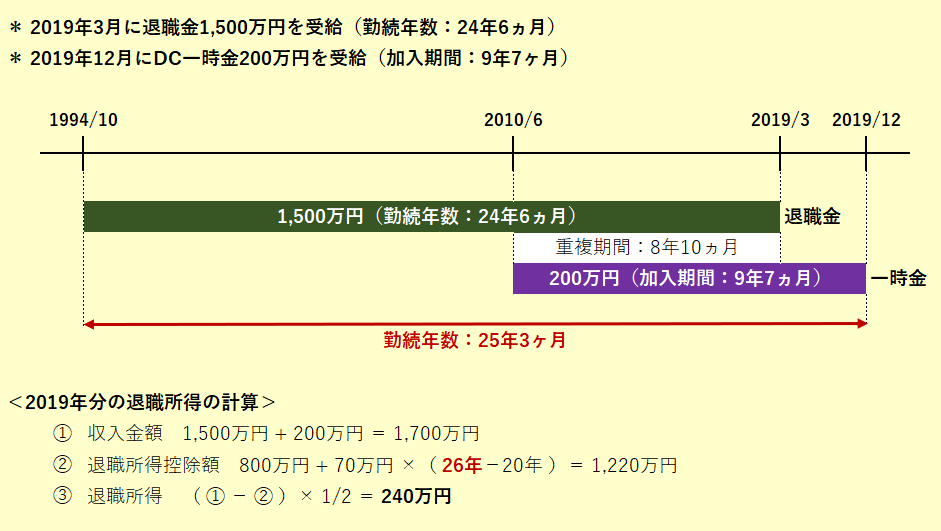

退職金とDC一時金を同じ年に受給

同じ年に2種類の退職金(一時金)を受給した場合には、それぞれの勤続期間(加入期間)のうち「最も早い日」から「最も遅い日」のまでの期間を勤続年数としてカウントし、退職所得控除額を計算します。

退職金を受給した翌年以降にDC一時金を受給(1回目控除不足なし)

退職金を受給した翌年にDC一時金を受給した場合で、退職金に係る退職所得の計算(2019年)で退職所得控除額を全額使い切っていたときは、DC一時金に係る退職所得の計算(2020年)では、重複期間に対応する退職所得控除額(B)は使えないことになります。

退職金を受給した翌年以降にDC一時金を受給(1回目控除不足あり)

退職金を受給した翌年にDC一時金を受給した場合で、退職金に係る退職所得の計算(2019年)で退職所得控除額を全額使い切っていなかったときは、DC一時金に係る退職所得の計算(2020年)では、1回目の控除不足額を考慮した”みなし勤続年数”との重複期間を算出した上で退職所得控除額の計算をすることができます。

まとめ

退職所得は分離課税(他の所得とは切り離して税額を計算)となっていますので、上記のとおり計算した退職所得の金額を「速算表」にあてはめて所得税を算出します(住民税は一律10%)。

退職金やDCの受給には上記以外にも様々なケースが想定され、『どの時点で』・『どのような形で』受け取るのかによって税金が大きく変わる場合があります。

複数のパターンを想定し、あらかじめ税額をシミュレーションしておくことが大切となるでしょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。