納骨費用の債務控除。四十九日法要での納骨も相続財産から控除できる

ポイント:納骨にかかった費用は、四十九日など法要の時のものでも控除できる。ただし、法要その他の費用と明確に区分できることが必要。

こんにちは。税理士の関田です。

相続税の申告上、葬儀にかかった費用は「葬式費用」として相続財産から控除することができますが、なかには控除していいのかどうか判断に迷うものもあります。

今回はその代表例として、納骨費用を取り上げてみましょう。

四十九日などの法要に関する費用は控除できない

相続税の計算上「葬式費用」として控除できるのは、通夜・告別式とその前後に生じた葬儀に関する費用のみです。

(代表例)

- お布施、戒名料

- 通夜、告別式の費用

- 葬儀に伴う飲食代

- 生花代

- 遺体、遺骨の運搬費用

- 火葬代

- 心付け、お車代

初七日や四十九日など、法会(法要)に関する費用は原則として「葬式費用」には該当しません。

四十九日での納骨代は控除できる

遺骨をお墓に納める際の納骨代も「葬式費用」に該当するとされています。

ただし納骨式は四十九日などの法要のタイミングで行うことが一般的なため、これを「葬式費用」として控除することに疑問が生じるかもしれません。

ですが、法要に関する費用のうち納骨にかかった費用だけは控除することが可能です。

内訳が分からない場合は明細を出してもらう

では、領収書に一式金額だけが記載されており、内訳として納骨費用がいくらだったのかが分からない場合はどうしたらよいでしょう?

よくあるのは、納骨を石材店(石屋さん)にお願いし、その領収書が

「戒名彫刻・納骨代一式 〇〇円」

となっているケースです。

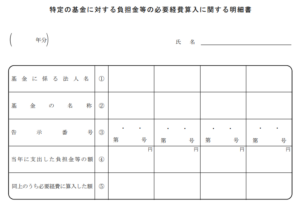

このような場合には、彫刻代と納骨代の内訳明細を出してもらうことが必要となります。

もっとも、納骨費用自体はそれほど高額ではありません。

もし控除できたとしても節税効果はせいぜい数千円ほどですので、わざわざそこまで・・・という方もいるかもしれませんね。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

当事務所では、法人・個人事業主の「税務顧問業務」のほか、相続税申告・贈与税申告・譲渡所得税申告といった「資産税業務」を専門に行っております。

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。