従業員の死亡後に支給する給与の課税関係。所得税・相続税上の取扱い

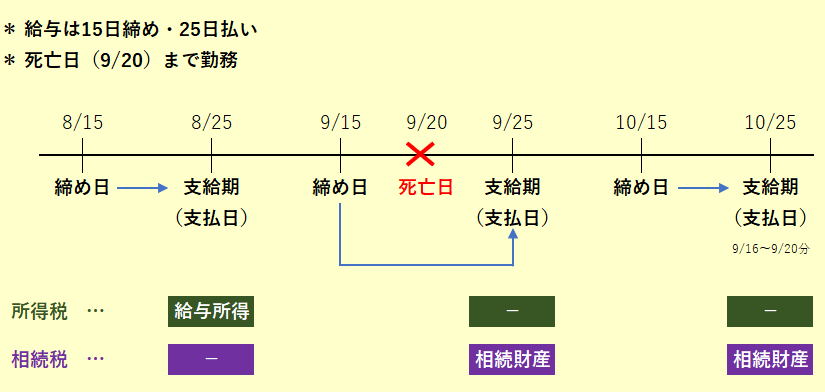

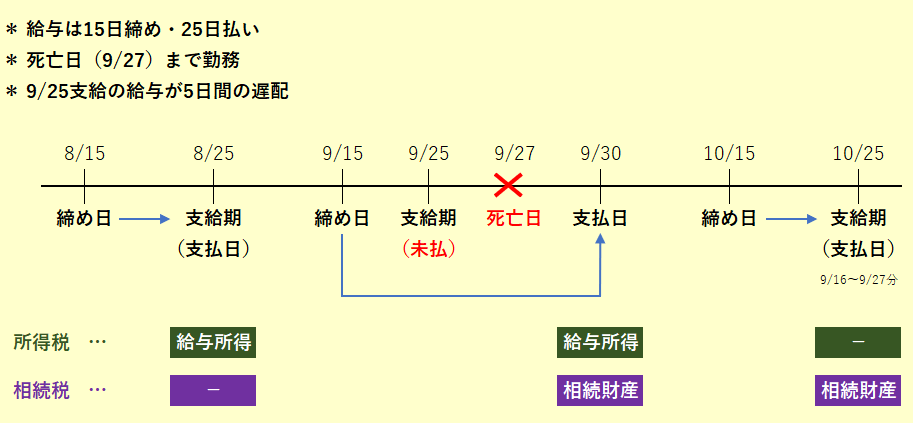

ポイント:給与の「支給期」が亡くなる前か後かで取り扱いが異なる。死亡後に支給期が到来する給与は相続税の課税対象となり、所得税の源泉徴収は不要。

こんにちは。税理士の関田です。

不幸にも、会社の従業員が死亡退職したとします。

この場合、会社は年の途中でその従業員の年末調整を行い、源泉徴収票を作成して遺族に交付することになります。

さて、死亡退職の場合は通常、亡くなった後に遺族へ支払う給与が発生しますが、この給与は税務上どのように取り扱われるのでしょうか?

目次

死亡後に支給期が到来する給与

従業員が亡くなった後に支給期日が到来する給与は、相続財産として相続税の課税対象となる一方、所得税は非課税とされています。

会社側の取扱い

死亡後に支給期日が到来する給与については所得税が非課税ですので、源泉所得税の控除は不要です(社会保険料は控除する場合も)。

また、亡くなった従業員の年末調整は死亡前に支給期日が到来していた給与のみで行いますので、給与所得の源泉徴収票には上記の給与は含めません。

従業員(遺族)側の取扱い

死亡後に支給期日が到来する給与については「本来の相続財産」となりますので、遺族である相続人に対して相続税が課税されます。

なお、もし被相続人について準確定申告を行う場合でも、上記の給与は準確定申告の対象外となります。

死亡前に支給期が到来していたものの死亡後に支払われた給与

従業員が亡くなる前に支給期日は到来していたものの、何らかの理由で亡くなった後に支給された給与については、従業員(被相続人)の給与所得として所得税の課税対象になるとともに、亡くなった時点ではまだ受け取っていないため(会社に対する債権として)相続税の課税対象にもなります。

会社側の取扱い

死亡前に支給期日が到来していた給与については、たとえ遅配となり実際の支払日が死亡後であったとしても亡くなった従業員の給与所得となりますので、源泉所得税の控除が必要です。

また、亡くなった従業員の年末調整は死亡前に支給期日が到来していた給与のみで行いますので、給与所得の源泉徴収票には上記の給与も含めることになります。

従業員(遺族)側の取扱い

死亡前に支給期日が到来していた給与については本来、亡くなった従業員が受け取るべきものであったため、もし死亡後に支払われた場合には「未収入金」として相続人に対し相続税が課税されます。

また、もし被相続人について準確定申告を行う場合には、上記の給与も準確定申告の対象となります。

まとめ

上記の取扱いは、亡くなった後に賞与を支給する場合や、亡くなった役員に対して役員報酬を支給する場合も同様です。

実務上は、死亡後に支給期日が到来する給与について誤って所得税の源泉徴収を行い、年末調整計算に含めてしまうケースが多いかと思いますので、会社の経理・給与計算担当の方はくれぐれもお気を付けください。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。