相続放棄・相続分の放棄・相続分の譲渡。各々の違いと相続税への影響

ポイント:遺産を相続するつもりがない場合には、「相続放棄」「相続分の放棄」「相続分の譲渡」それぞれのメリット・デメリットを考慮したうえで最適な方法を選択すべし。

こんにちは。税理士の関田です。

こんにちは。税理士の関田です。

相続が発生した際、もし自分が法定相続人であったとしても、必ずしも遺産を相続しなければならないわけではありません。

もし遺産を相続したくない場合には、「相続放棄」「相続分の放棄」「相続分の譲渡」といった方法をとることになります。

名称は似ていますが、それぞれの効果や手続きの方法は少しずつ異なりますので、ザックリとした違いをおさえておきましょう。

目次

相続放棄とは

概要

相続放棄とは、プラスの財産だけでなくマイナスの財産(借金など)も含め、一切の遺産相続を放棄することをいいます。

相続放棄を行うと、放棄した人は最初から相続人ではなかったものとされますので、遺産分割協議に参加することはありません。

借金を相続したくない場合に有効

相続放棄は、借金を相続したくない場合によく用いられます。

現金や不動産といったプラスの財産だけを相続して、借金のようなマイナスの財産は相続しないということはできませんので、返し切れないほどの借金がある場合には相続放棄してしまった方が良いでしょう。

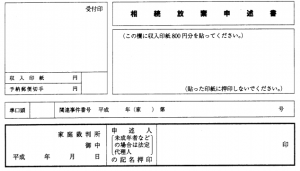

3ヵ月以内に家庭裁判所へ申述

相続放棄を行いたい場合には、自己のために相続があったことを知ってから3ヵ月以内に家庭裁判所へ申し立てなければならず、もし間に合わなければ単純承認(借金も含めすべて相続)したことになります。

「自己のために相続があったことを知った日」とは、基本的には「相続が開始した日」のことです。

しかし現実的には、亡くなった時点では被相続人に借金があることを知らなかった場合など、亡くなってから3ヵ月以内に相続放棄することが難しいケースもあります。

そこで、相続財産の把握に時間がかかるなど、3ヵ月以内に相続放棄すべきか判断できない特別な事情がある場合には、家庭裁判所に申し立てることでその期間を延長することが認められています。

相続税への影響

相続放棄した相続人がいたとしても、相続税の基礎控除(3,000万円+600万円×法定相続人の数)などは相続放棄がなかったものとして計算されますので、相続税額への直接的な影響はありません。

もちろん、相続放棄した方には相続税は課税されません。

相続分の放棄とは

概要

相続分の放棄とは、遺産に対する共有持分権を放棄することをいいます。

単に「財産は要らない」と意思表示をするだけであり、相続放棄のように相続人としての地位を失うわけではありません。

方式は問わない

相続分の放棄については、相続放棄のように方式が決まっているわけではありません。

通常は、自分が財産を取得しない旨の遺産分割協議書に署名押印するだけで足ります。

なお、遺産分割調停において相続分の放棄を行う場合には、家庭裁判所から「相続分放棄届出書兼相続分放棄書」の提出を求められることとなり、その後は調停に加わる必要がなくなります。

借金の負担を免れることはできない

相続分を放棄したとしても、債務についての負担を免れることはできません。

したがって、債権者から弁済の請求を受けた場合には、これに応じなければならない可能性があります。

つまり、借金を免れるには「相続放棄」をする必要があるのです。

相続税への影響

相続分を放棄した相続人がいたとしても法定相続人の数が変わるわけではありませんので、相続税額への直接的な影響はありません。

もちろん、相続分の放棄をした方には相続税は課税されません。

相続分の譲渡とは

概要

相続分の譲渡とは、自分の相続分を他の者に譲渡することをいいます。

相続分の譲渡は無償で行う場合と有償で行う場合があります。

また、譲渡の相手先は他の相続人または第三者のどちらでも構いませんが、第三者への譲渡は実務上はあまり行われていません。

遺産分割協議に参加したくない場合に有効

相続分の譲渡を行った場合、譲渡人はその後の遺産分割協議に参加する必要がなくなります。

つまり、財産をもらうつもりはないし分割協議にも参加したくなければ「無償譲渡」を、一定の金銭をもらえればよく財産の詳細まで知りたいとは思わなければ「有償譲渡」を行うことで、その後の煩わしい分割協議から解放されるという利点があります。

特定の者の相続分を増やすことができる

また、相続分の譲渡の特徴は、特定の譲受人の相続分を増やすことができるということです。

たとえば、相続人が『長男・次男・三男』の3名だった場合、もし三男が「相続分の放棄」をしたとすると、相続分は『長男1/2・次男1/2』となります。

一方、もし三男が長男に対して「相続分の譲渡」を行った場合、相続分は『長男2/3・次男1/3』となり、長男の相続分だけを増やすことができるのです。

相続分譲渡証書を作成

相続分の譲渡については、相続放棄のように方式が決まっているわけではありません。

しかし実務上は、譲渡人・譲受人間で「相続分譲渡証書」を作成するとともに、他の相続人に対して相続分の譲渡があったことを知らせるために「相続分譲渡通知書」を送付するのが一般的です。

借金の負担を免れることはできない場合も

相続分の譲渡については、プラスの財産とマイナスの財産とを包括した全相続財産に対する持分の譲渡とされており、債務についても譲渡対象となります。

しかしながら、対債権者との関係では必ずしも債務の負担を免れることはできず、債権者から弁済の請求を受けた場合には、これに応じなければならない可能性があります(ただし、譲渡人が請求に応じて弁済した分について、譲渡人から譲受人へ求償することは可能)。

相続税への影響

相続分を譲渡した相続人がいたとしても法定相続人の数が変わるわけではありませんので、相続税額への直接的な影響はありません。

また、譲渡人・譲受人への相続税の課税方法については、相続人間での譲渡の場合は以下のとおりとなります(第三者への譲渡は実務上あまり行われず、また課税関係も複雑になるため割愛)。

無償譲渡の場合

譲渡人については、財産を何も相続しなかったことになりますので、相続税はかかりません。

譲受人については、結果として相続することになった財産に対して相続税が課税されます。

有償譲渡の場合

譲渡人については、受け取った譲渡代金に対して相続税が課税されます。

譲受人については、相続することになった財産から支払った譲渡代金を控除した差額に対して相続税が課税されます。

つまり、代償分割があった場合と同様の取扱いとなります。

まとめ

以上3つの方法を簡単にご説明してきましたが、どの方法が最適なのかは、財産の状況や本人の気持ちなどによってまちまちです。

もしご自身で判断がつかない場合には、一度専門家にご相談されることをお勧めいたします。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。