自宅敷地に駐車場が隣接。土地の評価単位と小規模宅地特例の適用は?

ポイント:自宅敷地と隣接する月極駐車場は別々に評価。自家用車の駐車場もある場合、自宅敷地に含めて評価するか月極駐車場と一体評価するかはケースバイケース。

こんにちは。税理士の関田です。

自宅の敷地が広い場合、敷地内に自家用車を駐車するだけでなく、一部を月極駐車場にして第三者に賃貸することもあるかと思います。

このような状態でオーナーに相続が発生した場合、土地の相続税評価はどのように行うのでしょうか?

評価単位の分け方と小規模宅地特例の適用について考えてみましょう。

目次

基本的な考え方

評価単位

土地の評価は「地目」ごとに分けて行うのが原則です。

たとえば、自宅敷地と隣接する月極駐車場がある場合、自宅敷地の地目は「宅地」、月極駐車場の地目は「雑種地」となりますので、それぞれ分けて評価しなければなりません。

小規模宅地等の特例

小規模宅地等の特例は、一定の条件を満たす土地について評価額を80%~50%減額できる制度です。

自宅敷地が「特定居住用宅地等」に該当する場合には、最大330㎡部分まで80%の評価減が適用されます。

月極駐車場が「貸付事業用宅地等」に該当する場合には、最大200㎡部分まで50%の評価減が適用されます。

なお、「特定居住用宅地等」に該当する土地と「貸付事業用宅地等」に該当する土地が両方ある場合、一般的には有利な方を適用しますが、片方で限度面積に満たないときは重複適用することも可能です。

具体的な事例

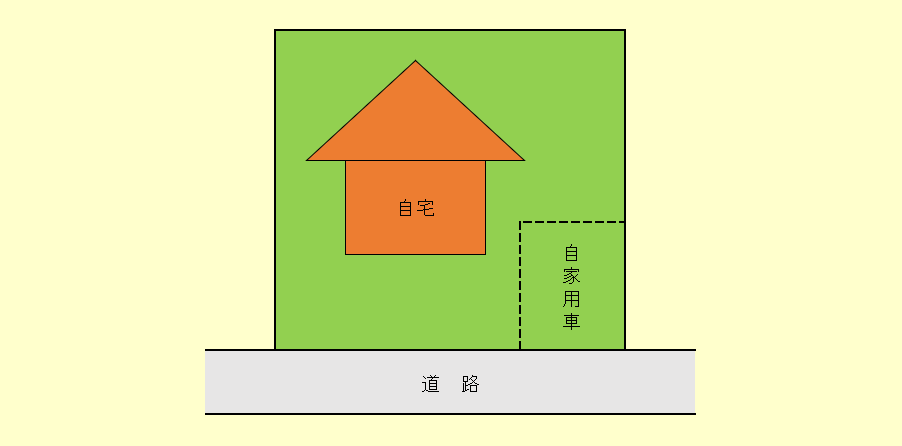

自宅の隣に自家用車の駐車場がある場合

上の図のようなケースでは、自家用車駐車場部分も自宅敷地の一部と考えますので、土地全体を「宅地」として一体評価します。

このため、小規模宅地等の特例についても、一定の条件を満たせば全体が特定居住用宅地等として最大80%の評価減を受けることができます。

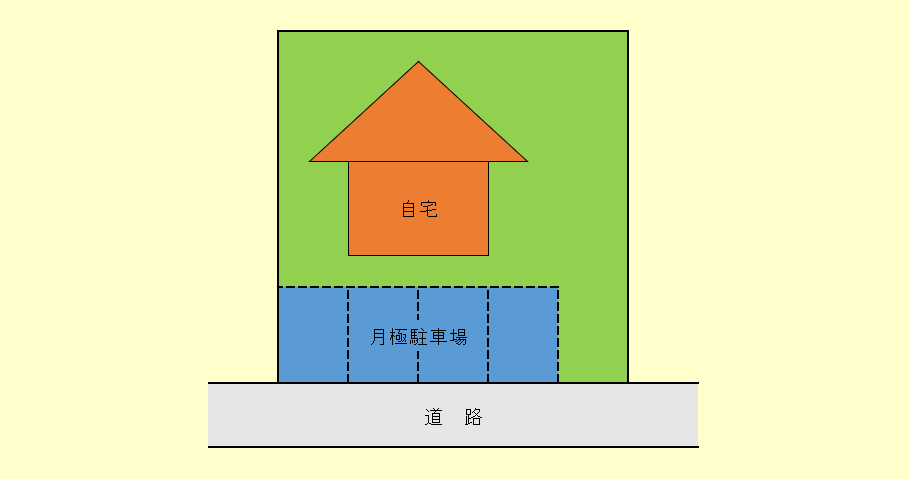

自宅の隣に月極駐車場がある場合

上の図のようなケースでは、自宅敷地部分は「宅地」として、賃貸している月極駐車場部分は「雑種地」として別々に評価します。

このため、小規模宅地等の特例については、自宅敷地は一定の条件を満たせば特定居住用宅地等として最大80%の評価減を、月極駐車場は一定の条件を満たせば貸付事業用宅地等として最大50%の評価減を受けることができます。

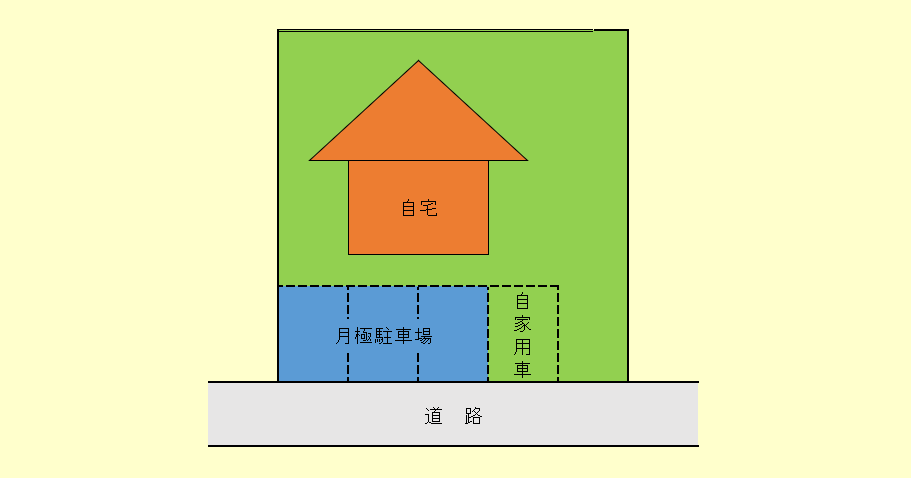

自宅の隣に自家用車の駐車場と月極駐車場がある場合①

上の図のようなケースは微妙です。

第三者に貸している月極駐車場と自家用車駐車場が並んでいますが、自宅敷地と自家用車駐車場が物理的に区切られていなければ、自家用車駐車場部分まで含めて「宅地」として評価することは可能と思われます。

その場合、月極駐車場部分のみを「雑種地」として評価します。

なお、小規模宅地等の特例については、自家用車駐車場部分を含めた自宅敷地は一定の条件を満たせば特定居住用宅地等として最大80%の評価減を、月極駐車場は一定の条件を満たせば貸付事業用宅地等として最大50%の評価減を受けることができます。

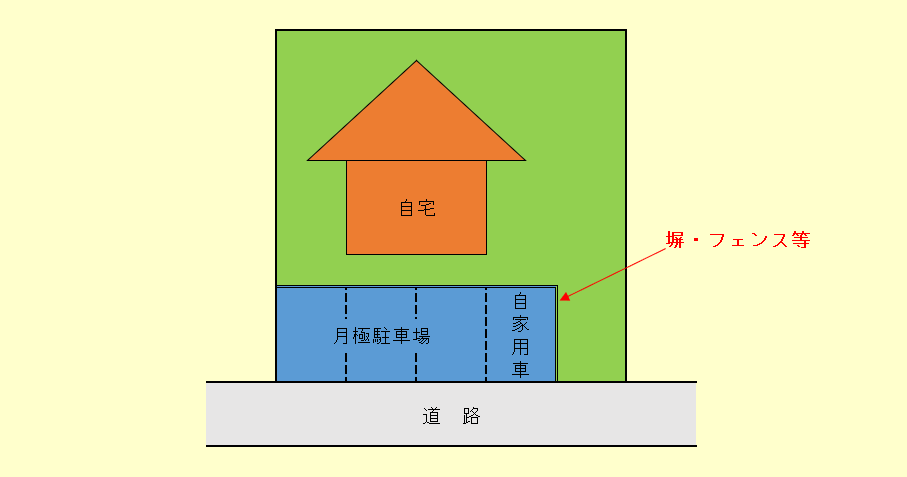

自宅の隣に自家用車の駐車場と月極駐車場がある場合②

では、先の例と同じようなケースで、自宅敷地と自家用車駐車場の間に塀やフェンスがあるなど明らかに物理的に区切られていたらどうでしょう?

この場合、自家用車駐車場は月極駐車場とあわせて「雑種地」として評価するのが合理的と思われます。

なお、小規模宅地等の特例については、自宅敷地は一定の条件を満たせば特定居住用宅地等として最大80%の評価減を受けられます。

一方駐車場ですが、月極駐車場部分は一定の条件を満たせば貸付事業用宅地等として最大50%の評価減を受けることができるものの、貸付事業の用に供していない自家用車駐車場部分については対象外のため、面積按分が必要となります。

まとめ

相続税申告における土地評価にはさまざまな論点がありますが、評価単位の判定は評価の”入り口”でありながら最も難しい作業の一つです。

ここを間違えると評価額に大きな違いが出る(→相続税額にも影響が出る)ことになりますので、判定は慎重に行う必要があります。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。