精算課税贈与の初年度に贈与者が死亡。届出書はいつ・どこへ提出?

ポイント:初めて精算課税の適用を受けようとした年に贈与者が死亡した場合、「翌年3/15」or「相続税の申告期限」のいずれか早い日までに贈与者の所轄税務署へ届出。

こんにちは。税理士の関田です。

”相続税と贈与税の一体化”を目指すべく行われた贈与税制の改正により、今後は相続時精算課税制度を利用しての生前贈与が増えると言われています。

ただ単に贈与税の申告納税を行えば良い「暦年課税贈与」と違い、「精算課税贈与」を受けるためには税務署への届出が必要となりますが、もしも贈与者が亡くなった年に受けた贈与について初めて精算課税を適用したい場合、届出書の”提出時期”と”提出先”には注意が必要です。

目次

相続時精算課税制度とは?

制度の概要

相続時精算課税制度は、原則として60歳以上の父母・祖父母など(贈与者)から18歳以上の子・孫など(受贈者)に対する贈与について、累計2,500万円までは贈与税がかからない一方、贈与者の死亡時には贈与財産を相続財産に合算して相続税を計算する制度です。

累計2,500万円を超える部分については一律20%の贈与税がかかりますが、支払った贈与税は最終的に相続税から控除(精算)される仕組みとなっています。

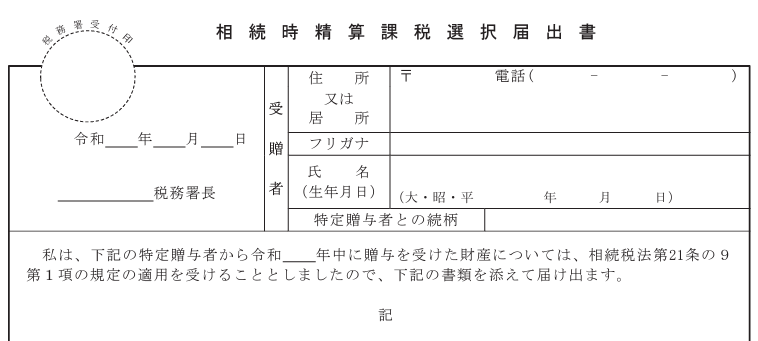

この制度を利用するためには、贈与を受けた年の翌年2月1日から3月15日までの間に『相続時精算課税選択届出書』を提出する必要があり、いったん選択してしまうと、その選択に係る贈与者からの贈与については翌年以降もこの制度が適用され、通常の「暦年課税贈与」に戻ることはできなくなります。

令和6年からの改正内容

相続時精算課税制度をいったん選択してしまうと、それ以降はごく少額な贈与でもすべて申告が必要であったため、使い勝手の悪さから利用件数が伸び悩んでいました。

そこで、令和6年(2024年)1月1日以降の「精算課税贈与」については、「暦年課税贈与」と同様に毎年110万円の基礎控除が(2,500万円の特別控除とは別枠で)設けられ、年110万円以下の贈与であれば申告自体も不要とされました。

さらに、贈与者が死亡した際にも、令和6年1月1日以降の「精算課税贈与」について年110万円の基礎控除部分は相続財産への加算が一切不要となりました。

一方、「暦年課税贈与」については、相続開始前贈与の相続財産への加算期間が「3年」から「7年」に延長されたため、今後は高齢者からの贈与を中心に相続時精算課税の利用が増えることが予想されています。

贈与者が贈与した年の途中で死亡した場合の手続き

「精算課税贈与」を行った年の途中で贈与者が死亡した場合の手続きは、精算課税適用”初年度”と”2年目”以降で異なります。

適用初年度(精算課税を選択しようとした年)に死亡した場合

贈与者が死亡した年に初めて相続時精算課税の適用を受けようとするときは、『相続時精算課税選択届出書』を次の①または②のいずれか早い日までに、贈与者(被相続人)の住所地の所轄税務署長へ提出します。

① 贈与税の申告書の提出期限(通常は贈与を受けた年の翌年3月15日)

② 相続税の申告書の提出期限(通常は相続開始日の翌日から10ヵ月を経過する日)

なお、②が提出期限となる場合で相続税の申告をするときは、相続税申告書にこの届出書を添付しなければなりませんが、相続税の申告が不要な場合はこの届出書のみを提出することになります。

また、贈与税の申告は不要です(基礎控除110万円を超える部分は相続財産に加算)。

適用2年目以降に死亡した場合

前年以前に相続時精算課税制度を選択済みの場合は、当然ながら『相続時精算課税選択届出書』の提出は不要となります。

また、贈与税の申告も不要です(基礎控除110万円を超える部分は相続財産に加算)。

相続開始年分の贈与は精算課税を適用した方が有利?

令和6年からの贈与税制の改正により、今後の生前贈与を利用した相続税対策は一般的に、

- 相続発生が7年超先と見込まれる場合は「暦年課税贈与」

- 相続発生が7年以内と見込まれる場合は「精算課税贈与」

を行うのがセオリーとされています。

しかしながら、人の命はいつどうなるか分かりません。

まだしばらく大丈夫と思って毎年「暦年課税贈与」を行っていたものの、ある日突然・・・ということも起こり得ます。

そのとき税金上大事なのは、贈与者が亡くなった年分の贈与については「精算課税贈与」を選択した方が相続税の節税になるということ。

というのも、相続税の計算上、相続開始年分の贈与財産が相続財産に加算されるのはどちらの制度でも同じですが、「精算課税贈与」であれば基礎控除額110万円を超えた部分だけが相続財産に加算されるからです。

今後の相続税実務では、相続が発生した年に贈与があった場合には精算課税選択の検討が必須となるでしょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。