不動産の売却とふるさと納税。譲渡所得がある場合の上限額の計算方法

ポイント:不動産の譲渡を行った場合、まずは譲渡所得を計算。売却益が出ていれば、例年よりも多くふるさと納税を行うことが可能。

こんにちは。税理士の関田です。

もはや世間一般にも完全に定着した感のある、ふるさと納税制度。

返礼率が寄付額の3割に抑えられ、換金性の高い返礼品が禁止されるなど、以前のような過度な返礼品競争はなくなりましたが、地方の特産品を楽しみに毎年寄付を行っている方も多いかと思います。

さて、ふるさと納税を「実質的な自己負担2,000円」で行うことができる上限額は、一般的な給与所得者等であれば各ポータルサイトでシミュレーションすることができます(最近では、株式譲渡益に対応しているサイトも)。

ですが、不動産を売却して譲渡益が出たケースにまで対応しているサイトは(今のところ)さすがに無いようです。

「不動産の譲渡益が出たので、例年よりもっとふるさと納税したい」という方は、是非こちらをご参考にしていただければ。

目次

まずは「譲渡所得」を計算しよう

まずは、不動産の売却益=「譲渡所得」を計算しなければ、話は始まりません。

譲渡所得の計算式

譲渡所得は以下のように計算します。

収入金額 - ( 取得費 + 譲渡費用 ) - 特別控除額 = 譲渡所得

収入金額とは、不動産の売却価格のこと。

取得費は、その不動産の購入価格ですが、建物については時の経過による減価分を控除します(購入価格が不明の場合は「収入金額×5%」で計算)。

譲渡費用は、不動産会社への仲介手数料や印紙税など、不動産を譲渡するために要した費用です。

さらに、居住用不動産の譲渡など一定の要件を満たす場合には、特別控除額を差し引くことができます。

⇒ 国税庁タックスアンサー 『譲渡所得(土地や建物を譲渡したとき)』

短期か長期か、も重要

ふるさと納税の限度額を計算する場合には、その譲渡所得が「短期譲渡」「長期譲渡」のどちらに該当するのかも重要なポイントです。

- 短期譲渡所得 … 譲渡した年の1月1日現在の所有期間が5年以下

- 長期譲渡所得 … 譲渡した年の1月1日現在の所有期間が5年超

ふるさと納税の上限額の計算方法

それでは、譲渡所得の計算を終えたところで、ふるさと納税の上限額の計算に入っていきましょう。

Step.1 譲渡所得以外の所得に対する住民税を計算

まずは、給与所得や事業所得、不動産所得など、譲渡所得以外の所得にかかる住民税所得割額を計算します。

住民税所得割は原則、課税所得金額(総所得金額-所得控除)に対して一律10%です。

課税所得金額(※) × 10% = 住民税所得割額

※ 総所得金額 - 所得控除額

もちろん、正確な「課税所得金額」は年末にならなければ分かりませんが、所得金額も所得控除額もほぼ前年並みということであれば、以下の金額を参考にしてみてください。

<確定申告を行っていない給与所得者の場合>

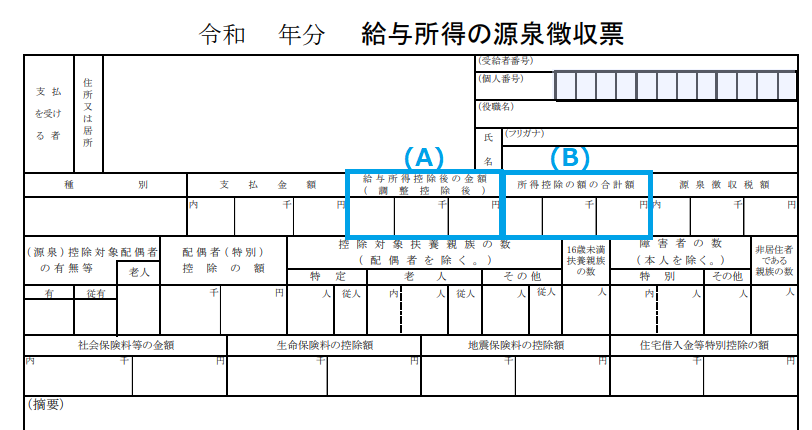

前年分の給与所得の源泉徴収票の「給与所得控除後の金額(A)」から「所得控除の額の合計額(B)」を差し引いた金額。

<確定申告を行っている場合>

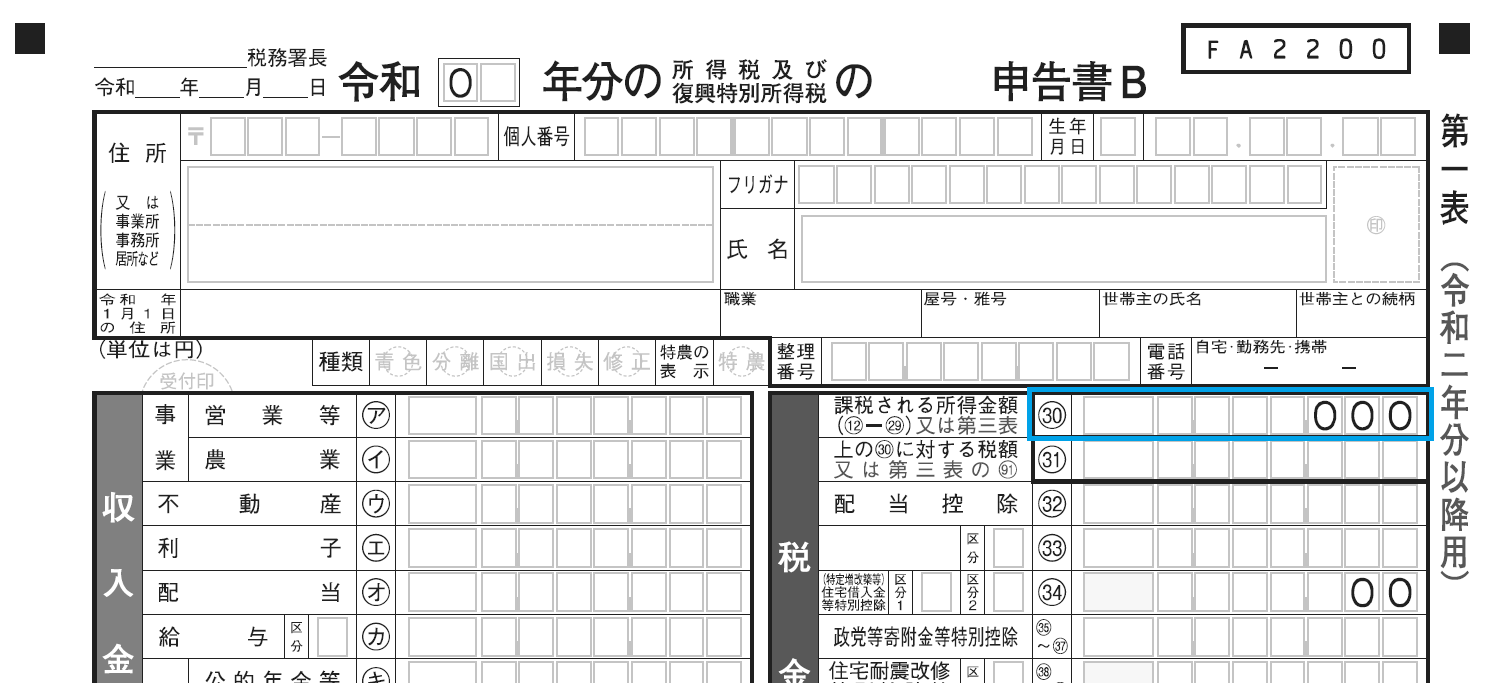

前年分の確定申告書・第1表の「課税される所得金額」。

なお、所得税と住民税では所得控除額に差異があるため、実際の住民税所得割額は上記の算式により計算した金額と一致しない場合がありますが、ふるさと納税の上限額目安の把握が目的であれば、上記の計算方法で十分と思われます(もちろん、住民税の通知書に記載されている「所得割額」を参考にしていただいても構いません)。

Step.2 譲渡所得に対する住民税を計算

次に、譲渡所得にかかる住民税所得割額を計算します。

不動産の譲渡所得については特例税率が設けられており、所有期間に応じてそれぞれ以下の通り計算されます。

- 短期譲渡の場合 … 譲渡所得金額 × 9% = 住民税所得割額

- 長期譲渡の場合 … 譲渡所得金額 × 5% = 住民税所得割額

このほか、特例によりさらに税率が下がる場合もあります(所有期間10年超の居住用財産の譲渡など)が、ここでは割愛させていただきます。

Step.3 住民税所得割額を合算

Step.1と2によりそれぞれの住民税所得割額が計算できたら、これらを合算します。

Step.1の住民税所得割額 + Step.2の住民税所得割額 = 住民税所得割額合計

Step.4 計算式に当てはめてふるさと納税上限額を計算

最後に、Step.3で計算した住民税所得割額を以下の計算式に当てはめると、ふるさと納税の上限額が算出されます(計算式の意味は・・・長くなりそうなので興味のある方はご自身でお調べいただければ)。

Step.3の住民税所得割額 × 20% ÷ ( 90% - 所得税率(※)× 1.021 ) + 2,000円 = ふるさと納税の上限額

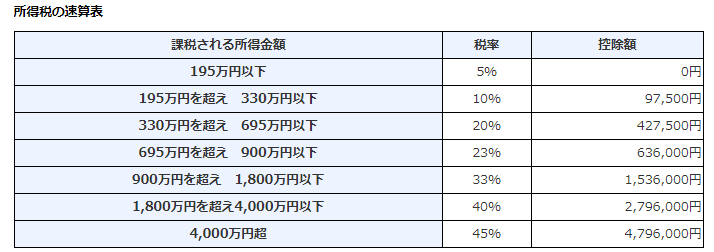

※ Step.1の「課税所得金額」を所得税の税率表にあてはめて算出

なお、算式中の「所得税率」ですが、Step.1の「課税所得金額」をもとに以下の所得税率表を参照し、該当する税率を計算式に当てはめます。

具体例

では、以下の事例でふるさと納税の上限額を計算してみましょう。

~前提条件~

<譲渡所得>

・10年前に相続により取得した土地を1,000万円で売却

・取得費は不明

・譲渡費用は仲介手数料30万円のみ

・特例適用なし

<その他所得>

・給与所得500万円のみ

<所得控除額>

・社会保険料控除と基礎控除で計120万円

譲渡所得

1,000万円 - ( 50万円(※) + 30万円 ) = 920万円

※ 取得費不明のため「1,000万円×5%」

譲渡所得以外の所得に対する住民税所得割額(Step.1)

( 500万円 - 120万円 ) × 10% = 38万円

譲渡所得に対する住民税所得割額(Step.2)

920万円 × 5%(※) = 46万円

※ 所有期間5年超 … 長期譲渡

住民税所得割額合計(Step.3)

38万円 + 46万円 = 84万円

ふるさと納税上限額(Step.4)

84万円 × 20% ÷ ( 90% - 20%(※) × 1.021 ) + 2,000円 ≒ 24万円

※ 500万円-120万円=380万円 → 20%(所得税率表より)

まとめ

ちなみに、上記の例で譲渡所得がなかった場合の上限額は約11万円(算式の頭の「84万円」を「38万円」に入れ替えて計算)ですので、譲渡所得によりふるさと納税の上限額が約13万円増えたことになります。

なお、税金計算の仕組みはなかなか複雑です。

必ずしもご紹介した方法により計算した上限額までふるさと納税を行えない(自己負担2,000円の範囲内で、という意味です)場合もありますので、心配な方は事前に専門家へご相談されることをお勧めいたします。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。