死亡後に還付された税金と還付加算金。相続税の課税対象となるのは?

ポイント:被相続人の生前の確定申告による還付金と還付加算金は相続税の課税対象。準確定申告による還付金は相続税の課税対象だが、還付加算金は相続人の雑所得に。

こんにちは。税理士の関田です。

相続が発生した後、被相続人に係る税金が還付となった場合、還付金は相続人が受け取ることになります。

還付金額が大きいと、本税とは別に「還付加算金」という利息のようなものが付いてくるケースもありますが、これらを受け取った相続人には一体どのような税金がかかるのでしょうか?

所得税の還付申告を例にご説明しましょう。

被相続人が生前に行った確定申告による還付金

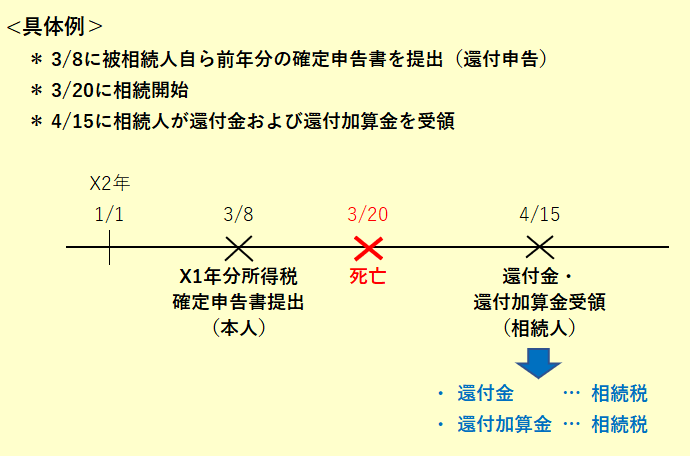

まずは、被相続人が生前に確定申告(還付申告)を行っていて、還付金が振り込まれる前に死亡した場合の取扱いについて。

還付金

還付金は本来、被相続人が受け取るはずだったものですので、被相続人の債権(還付金請求権)として相続財産となり、相続税の課税対象とされます。

還付加算金

還付加算金についても、被相続人の債権として潜在的に成立していると考えられ、被相続人の死亡時までの期間に係る還付加算金は、相続税の課税対象となります。

被相続人の死亡後に相続人が行った準確定申告による還付金

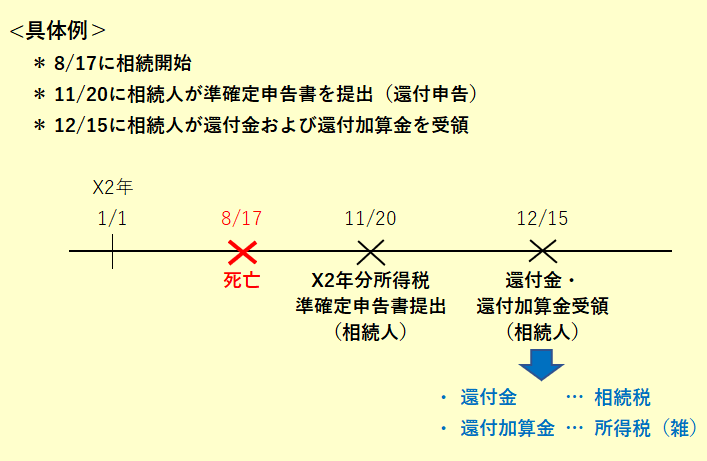

こんどは、被相続人の死亡後、被相続人の1/1~死亡日までの所得について相続人が準確定申告(還付申告)を行った場合の取扱いについて。

還付金

準確定申告による還付金についても、本来は被相続人に帰属していた還付金請求権が被相続人の死亡によって顕在化したものと考えられるため、相続財産として相続税の課税対象となります。

還付加算金

一方、還付加算金は被相続人の死後、相続人が準確定申告書を提出することによって初めて生ずるものです。

したがって、被相続人の相続財産とはならず、相続人の雑所得として所得税の課税対象とされます。

まとめ

年の後半に発生した相続にかかる準確定申告では、その年にすでに納めている予定納税や源泉所得税が還付になるケースが少なくありません。

低金利の続く昨今、還付加算金はそれほど大きな金額にはなりませんが、相続人自身も確定申告を行う場合には、還付加算金の雑所得計上を忘れないよう注意しましょう。

なお、年末調整を行う給与所得者の場合、還付加算金も含め、給与以外の所得が20万円以下であれば確定申告は不要です。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。