公正証書遺言の作成費用。公証人の手数料はどのように計算される?

ポイント:公正証書遺言の作成手数料は、まず相続人・受遺者ごとに取得予定財産の価額に応じた手数料を計算し、その後各人の手数料を合計して算出する。

こんにちは。税理士の関田です。

先日ついに、自筆証書遺言書の法務局による保管制度がスタートしました。

⇒ 過去ブログ 『保管手数料が公表に。自筆証書遺言書の保管制度は令和2年7月10日から』

この制度により、自筆証書遺言が抱えるリスク(紛失、改ざんなど)をある程度減らすことはできますが、法務局が遺言内容を一言一句チェックしてくれるわけではありませんので、書き間違えや不備により結果的に無効となってしまったり、争いに発展したりする恐れは残ります。

したがって、より確実に遺言が実行されることを望むのであれば、法律のプロである公証人の手で作成される「公正証書遺言」がベストです。

ただし、公正証書遺言の作成には手間だけでなくコスト(作成手数料)もかかります。

そこで今回は、公正証書遺言の作成手数料がどのように決まるのかについて解説します。

公正証書遺言の作成費用の計算方法

財産額に応じて決まる

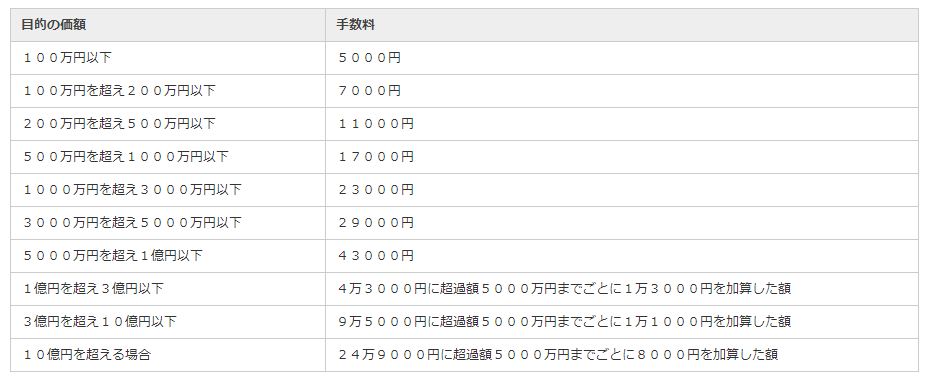

公正証書遺言の作成手数料は、遺言の目的となる財産の価額に応じて決められます。

計算の手順は、

① 財産を取得する人(相続人・受遺者)ごとにその取得財産の価額を計算し、これを上記の表に当てはめて相続人・受遺者ごとの手数料を算出

② 上記①の相続人・受遺者ごとの手数料をすべて合算

③ 全体財産の価額が1億円以下の場合は、上記②の手数料に11,000円を加算(遺言加算)

という流れになります。

なお、遺言者が自ら公証役場へ出向くことができず、自宅や病院などへ公証人が出張して作成する場合には、上記②の手数料が50%加算されるほか、公証人の日当と現地までの交通費がかかります。

財産額はどう計算するのか?

ところで、そもそも遺言の目的となる財産の価額はどのように計算されるのでしょうか?

たとえば、土地や建物といった不動産については「固定資産税評価額」が財産の価額とされます。

公正証書遺言を作成する際には、事前に公証人へ固定資産税の課税明細書や評価証明書を提出しますので、これらに記載されている評価額がベースとなります。

では、預貯金や現金はどうなるのかというと、基本的には「自己申告」です。

もちろん、事前に金融機関名や口座番号などは公証人へ伝えることになりますが、通帳や残高証明書の提出までは求められません。

ですので、もし残高を聞かれた場合には「おおよそ〇〇〇万円くらい」と伝えれば、それを基に手数料が計算されます。

具体例

それでは、具体的な計算方法について一例をご紹介しましょう。

<遺言者の財産と取得予定者>

※ 推定相続人は長男と二男の2名

- 自宅:3,300万円(固定資産税評価額) … 長男へ

- アパート:4,000万円(固定資産税評価額) … 二男へ

- A銀行預金:1,800万円 … 長男へ

- B銀行預金:500万円 … 二男へ

⇒ 財産計:9,600万円

<公正証書遺言の作成手数料>

- 長男:自宅3,300万円 + A銀行1,800万円 = 5,100万円 … 43,000円

- 二男:アパート4,000万円 + B銀行500万円 = 4,500万円 … 29,000円

- 遺言加算:財産計9,600万円 ≦ 1億円 … 11,000円

⇒ 作成手数料:83,000円

なお、上記の遺言について公証人が出張により作成する場合には、

( 43,000円 + 29,000円 )×50% = 36,000円

の手数料が加算されるほか、別途日当と交通費が請求されます。

まとめ

「公正証書遺言は費用がかかるのがデメリットだ」とよく言われますが、確実な遺言をのこすための”安心料”と考えれば、決してそれほど高いものではありません。

弊所でも、遺言書の作成についてご相談を受けた場合、基本的には公正証書遺言の作成をお勧めしています(相続税の試算、遺産分割案の検討、事前の公証人とのやり取りまですべてお任せください)。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。