相続税申告での未収家賃の取扱い。滞納中の賃料も相続財産になる

ポイント:相続開始日において支払期日は到来しているもののまだ支払われていない家賃は「未収家賃」として被相続人の財産となり、相続税の課税対象とされる。

こんにちは。税理士の関田です。

アパマン経営をしているオーナーの不動産所得は、たとえ賃料の滞納があったとしても、本来受取るはずだった賃料をもとに(受け取っていない賃料も受け取ったと仮定して)計算しなければなりません。

上記は所得税の確定申告でのお話ですが、同じような問題は相続税申告においても発生します。

今回は、相続発生日において滞納となっている賃料(以下「未収家賃」として表記)の相続税申告における取扱いについて解説します。

目次

未収家賃の相続税上の取扱い

支払期日までに支払われていなければ「未収家賃」

相続税申告上、未収家賃として相続財産に計上する必要があるのは、以下の2つの要件を両方満たす家賃です。

① 死亡した日において既に支払期日が到来している

② 死亡した日においてまだ支払われていない

ここで重要なのは、その家賃の「支払期日」がいつなのか、ということです。

ほとんどの不動産の賃貸借契約書では、家賃の支払方法について、

- 当月分の家賃を当月末日までに支払う(後払い方式)

- 当月分の家賃を前月末日までに支払う(前払い方式)

のいずれかの文言が記載されています。

これが「支払期日」であり、オーナーが家賃を受け取る権利(債権)は支払期日の到来によって確定します。

多数派と思われる『b.』の前払い方式のケースでご説明すると、たとえばオーナーが9/10に亡くなった場合、もし既に支払期日(8/31)が到来している9月分の家賃が9/10時点で滞納状態であれば、この債権を「未収家賃」として相続財産に計上する必要があります。

未収家賃の日割計算は行わない

上記の例で、『9/10時点では9/1~9/10までの10日間分の家賃だけが「未収家賃」なのでは?』と思う方がいらっしゃるかもしれません。

確かに、所得税の準確定申告では、もし複式簿記による帳簿を付けている場合、9/1~9/10分を「未収家賃」として被相続人の収入に計上することになります(複式簿記による帳簿を付けていなければ、9月分の家賃は全額収入計上)。

しかしながら、相続税申告ではこのような既経過分の家賃の日割り計算は行わず、9月分を全額「未収家賃」として相続財産に計上しなければなりません。

つまり、不動産所得の貸借対照表上の「未収家賃」と相続税申告書上の「未収家賃」は必ずしも一致しないということになります。

具体例

より分かり易くなるよう、図解を使ってご説明しましょう。

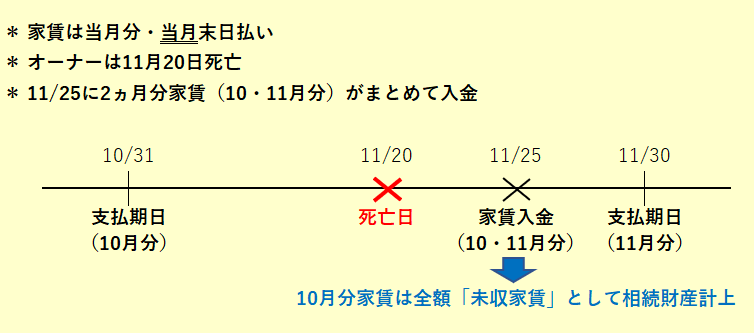

「当月分・当月末日支払」の場合

上記の例では、死亡日時点で支払期日が到来しており、かつまだ入金されていない10月分の家賃を「未収家賃」として相続財産に計上します。

11/1~11/20分の既経過家賃については、被相続人の準確定申告では「未収家賃」として収入計上します(複式簿記の場合)が、相続税申告上は「未収家賃」とはなりませんのでご注意ください。

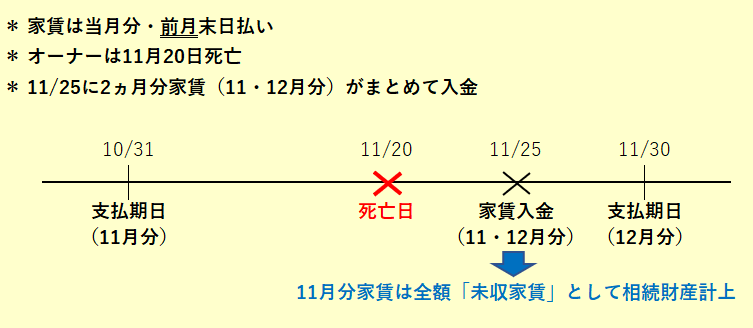

「当月分・前月末日支払」の場合

上記の例では、死亡日時点で支払期日が到来しており、かつまだ入金されていない11月分の家賃を「未収家賃」として相続財産に計上します。

被相続人の準確定申告では11/1~11/20分の既経過家賃だけを「未収家賃」として収入計上します(複式簿記の場合)が、相続税申告上はあくまで11月分の家賃”全額”が「未収家賃」となりますのでご注意ください。

まとめ

繰り返しになりますが、所得税と相続税では「未収家賃」の捉え方が異なりますので気を付けましょう。

ちなみに、賃貸借契約書に支払期日の記載がない場合や、そもそも賃貸借契約書が存在していない場合、家賃の支払期日は民法のルールに従い「当月分・当月末日支払」となります。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。