共有アパートの相続。貸家建付地評価・小規模宅地特例の適用は?

ポイント:土地持分が建物持分よりも大きい場合、使用貸借部分は自用地評価に。小規模宅地特例は共有者が生計一親族であれば自用地部分にも適用できる可能性あり。

こんにちは。税理士の関田です。

戸建貸家や賃貸アパート・マンションなど、他者に貸している建物が建っている土地を相続した場合、貸家建付地として評価額が下がるだけでなく、小規模宅地の特例によりさらに評価額を50%減額できることがあります。

その際、土地・建物いずれも被相続人の100%所有であれば、評価減が適用できるかどうかの判定はシンプルです。

しかし、現実的には、土地・建物ともに共有、あるいはどちらか一方のみ共有というケースも少なくありません。

共有貸家を相続した場合の貸家建付地評価と小規模宅地特例の適用についてまとめました。

目次

貸家建付地評価の適用について

まずは、貸家建付地評価の適用について、土地・建物の所有状況別に整理します。

~ 前提条件 ~

- 土地の自用地評価額:8,000万円

- アパートの入居状況:満室

- 借地権割合:60%

- 借家権割合:30%

- 地代の授受:なし

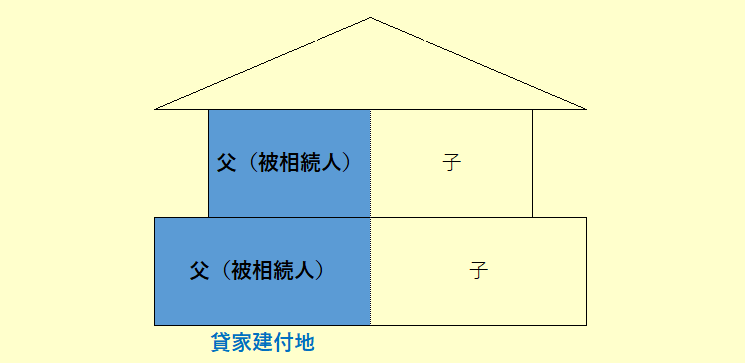

①土地と建物の持分が同じ場合

土地・建物いずれも共有で、かつ持分割合が全く同じだった場合、被相続人が所有する土地持分はすべて貸家建付地として評価することができます。

<所有状況例>

- 土地 … 父(被相続人)50%、子 50%

- 建物 … 父(被相続人)50%、子 50%

<父の土地持分の相続税評価額>

8,000万円 × 50% ×( 1 - 60% × 30% )= 3,280万円

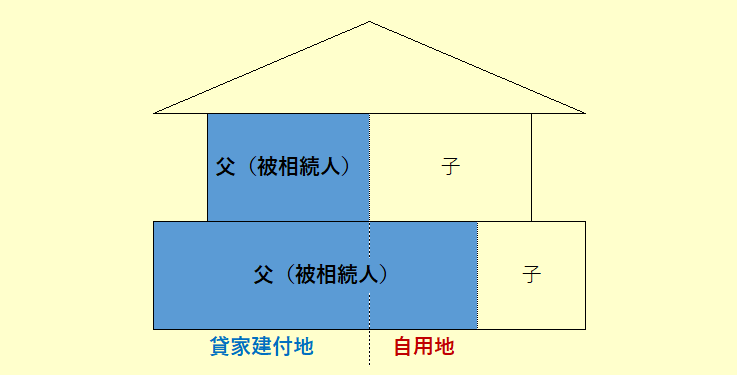

②土地の持分が建物の持分よりも大きい場合

土地の持分割合が建物の持分割合よりも大きい場合、被相続人が所有する土地持分のうち建物持分を超える部分は共有者へ使用貸借(タダ)で貸していることになります。

このため、建物持分に対応する部分は貸家建付地として、建物持分を超える使用貸借部分は自用地として評価します。

<所有状況例>

- 土地 … 父(被相続人)70%、子 50%

- 建物 … 父(被相続人)50%、子 50%

<父の土地持分の相続税評価額>

貸家建付地:8,000万円 × 50% ×( 1 - 60% × 30% )= 3,280万円

自用地:8,000万円 × 20% = 1,600万円

→ 評価額:4,880万円

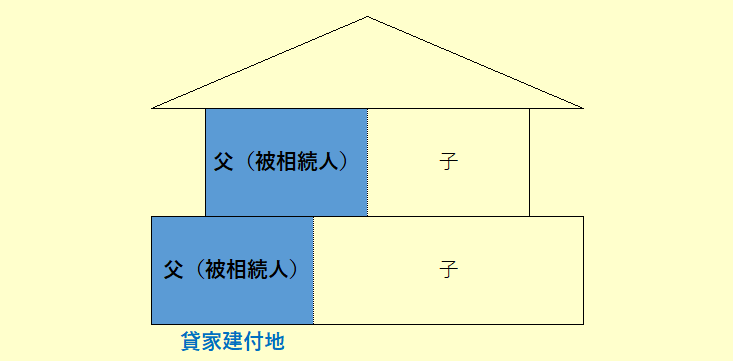

③土地の持分が建物の持分よりも小さい場合

土地の持分割合が建物の持分割合よりも小さい場合、被相続人が所有する土地持分はすべて貸家建付地として評価することができます。

被相続人が所有する建物持分のうち土地持分を超える部分については、共有者から土地を使用貸借で借りている状態です。

<所有状況例>

- 土地 … 父(被相続人)30%、子 70%

- 建物 … 父(被相続人)50%、子 50%

<父の土地持分の相続税評価額>

8,000万円 × 30% ×( 1 - 60% × 30% )= 1,968万円

小規模宅地特例の適用について

被相続人が不動産貸付業の用に供していた土地については、一定の要件を満たせば、小規模宅地等の評価減の特例により最大200㎡まで50%の減額を受けることが可能です(貸付事業用宅地等)。

では、賃貸用不動産を共有していた場合、小規模宅地特例の適用はどこまで可能でしょうか?

貸家建付地部分は適用可能

まず、被相続人が所有する土地持分のうち建物持分までの部分、言い換えれば貸家建付地として評価する部分については、相続した人が貸付事業を継続すれば貸付事業用宅地等に該当し、小規模宅地特例を適用できます。

自用地部分は共有者が生計一親族であれば適用可能

では、被相続人が所有する土地持分のうち建物持分を超える部分(自用地部分)はどうでしょう。

実は、小規模宅地の特例は、被相続人が貸付事業を行っていた土地だけでなく、被相続人と生計を一にする親族が貸付事業を行っていた土地も対象となっており、その生計一親族が相続して事業を継続した場合は貸付事業用宅地等に該当します。

※「生計を一にする」とは、”同じ財布”で生活していることをいい、同居していれば通常は同一生計と認められます。

先の具体例でいえば、「②土地の持分が建物の持分よりも大きい場合」の自用地部分(1,600万円)については、もし子が被相続人と生計を一にしており、子が相続して貸付事業を続ければ小規模宅地の特例を適用できることになります。

ちなみに、貸家建付地部分と自用地部分がどちらも貸付事業用宅地等に該当する場合で、限度面積(200㎡)の関係上、全体が50%減額の対象とならないケースでは、自用地部分を優先的に適用させることが可能です。

自用地の方が貸家建付地よりも1㎡あたりの単価が高いので、自用地部分から先に適用した方が有利になります。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。