小規模宅地特例の3年貸付ルールの例外。二次相続は3年以下でも可?

ポイント:一次相続で取得した賃貸物件の二次相続では、貸付期間・貸付規模を問わず貸付事業用宅地等に該当し、小規模宅地等の特例を適用できる。

こんにちは。税理士の関田です。

相続により一定の要件を満たした土地を取得した場合に、相続税の計算上、その土地の評価額が最大80%減額される「小規模宅地等の特例」。

賃貸アパート・マンションの敷地などの「貸付事業用宅地等」についても最大200㎡まで50%の評価減を受けられるということで、相続税対策として使われることも多い制度ですが、行き過ぎた節税を防ぐため平成30年度の税制改正で新たに「3年ルール」が設けられました。

原則として、相続開始時点で貸付期間が3年以下の土地については特例が使えなくなってしまいましたが、二次相続の際には例外がありますのでご注意ください。

目次

貸付事業用宅地等の「3年ルール」とは?

貸付期間3年以下は原則として対象外

相続開始前3年以内に新たに貸付事業の用に供された宅地等については、原則として小規模宅地等の特例の適用対象外とされています。

相続が近くなったタイミングで駆け込み的に賃貸用不動産を購入し、相続税の節税を図ろうとする行為を防ぐためです。

特定貸付事業を3年超行っている場合はOK

ただし、相続開始日まで3年を超えて引き続き「特定貸付事業」を行っていた場合には、相続開始前3年以内に新たに貸付事業の用に供された宅地等についても小規模宅地等の特例が適用可能とされています。

ここでいう「特定貸付事業」とは”事業的規模”で行われている貸付事業のことであり、一般的には”5棟10室基準”を満たしていることが条件とされています(戸建であれば5棟以上、共同住宅であれば10室以上の貸付)。

要は、元々それなりの規模で不動産賃貸業を行っていたのであれば新しい物件についても適用を認めてあげましょう、ということです。

たとえば、相続開始前3年を超えて賃貸マンション(15室)を所有していて、さらに相続開始前1年前に賃貸アパート(6室)を購入した場合、マンション・アパートどちらも小規模宅地等の特例を適用できることになります。

二次相続で賃貸物件を取得した場合の適用の可否

ただし、相次いで相続が発生した場合の二次相続での特例適用については少し複雑です。

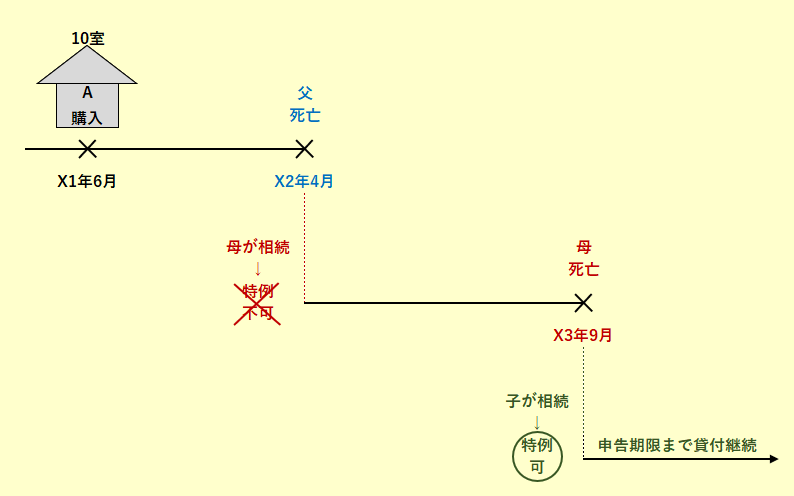

父がX2年4月に死亡(一次相続)した後、母がX3年9月に死亡(二次相続)した場合を例に、特例適用の可否を考えてみます。

一次相続で取得した物件は、二次相続では貸付期間を問わない

父がX1年6月に賃貸アパートA(10室)を購入しており、これを母が相続した場合、父の貸付期間(X1年6月~X2年4月)が3年以下のため、母は父の相続税申告において小規模宅地等の特例を適用できません。

一方、母が亡くなり子が賃貸アパートAを相続した場合、母の貸付期間(X2年4月~X3年9月)はもちろん、父母の通算貸付期間(X1年6月~X3年9月)ですら3年以下であるものの、子は母の相続税申告において小規模宅地等の特例を適用することができます。

これは、相続開始前3年以内に相続により取得した賃貸物件については「新たに貸付事業の用に供された宅地等」に該当しないとされているためです。

つまり、母が一次相続で父から取得した賃貸アパートAは、母から子への二次相続ではそもそも「3年ルール」の対象とならないため、子は小規模宅地等の特例の適用を受けられるというわけです(ちなみに、貸付規模も問いませんのでAが10室未満でもOKです)。

一次相続後に新たに取得した物件は「3年ルール」の対象

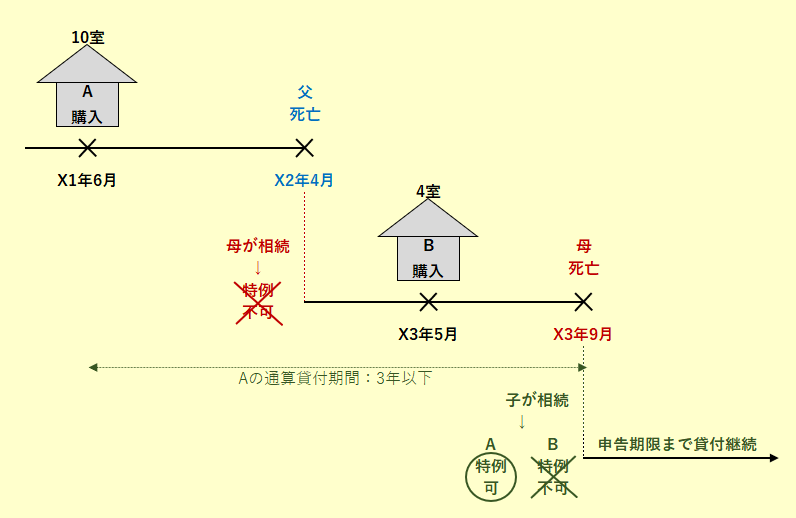

上記の例は、一次相続前に取得した物件が「一次相続 → 二次相続」と流れた場合のお話でした。

では、一次相続から二次相続までの間に新たに購入した物件があった場合はどうでしょう?

たとえば、一次相続後、母がX3年5月に賃貸アパートB(4室)を購入していたとします。

この賃貸アパートBは一次相続による取得ではないため「新たに貸付事業の用に供された宅地等」に該当しますので「3年ルール」の対象となり、貸付期間(X3年5月~X3年9月)が3年以下のため原則的には特例の対象外となります。

ただし、一次相続により取得していた賃貸アパートA(10室)もあるため「特定貸付事業3年超」に該当するかどうかの判定も行う必要がありますが、この場合の貸付期間は一次相続”前”の貸付期間も通算して考えます。

今回のケースでは、賃貸アパートAについて父母の通算貸付期間(X1年6月~X3年9月)が3年以下のため「特定貸付事業3年超」の要件も満たしませんので、やはり賃貸アパートBは特例の対象とならず、一次相続で取得していた賃貸アパートAのみ小規模宅地等の特例を適用できることになります。

まとめ

貸付期間の短い賃貸物件でも二次相続では小規模宅地等の特例を受けられるということで、たとえば二次相続が近そうな場合は一次相続で賃貸アパートを子ではなく母に相続させるなど、一次相続での遺産分割方法も工夫する余地があるでしょう。

貸付事業用に限らず、小規模宅地特例の適用要件の判定は難解ですので、対象となりそうな土地の所有者が亡くなられた場合は税理士に相続税申告を依頼されることをお勧めいたします。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。