被相続人の準確定申告の注意点まとめ⑤。申告・納税編

こんにちは。税理士の関田です。

全5回にわたってお送りする準確定申告シリーズ。

⇒ 第1回 『被相続人の準確定申告の注意点まとめ①。事業所得・不動産所得編』

⇒ 第2回 『被相続人の準確定申告の注意点まとめ②。給与・配当・雑・譲渡所得編』

⇒ 第3回 『被相続人の準確定申告の注意点まとめ③。所得控除編』

⇒ 第4回 『被相続人の準確定申告の注意点まとめ④。税額計算編』

最後となる今回は、申告書類の作成・提出と納税の方法についてです。

目次

準確定申告書の作成方法

準確定申告書といっても、基本的な作成方法は通常の確定申告書と同じであり、用紙も同じものを使用します。

ただし、準確定申告書ならではのポイントもいくつかあります。

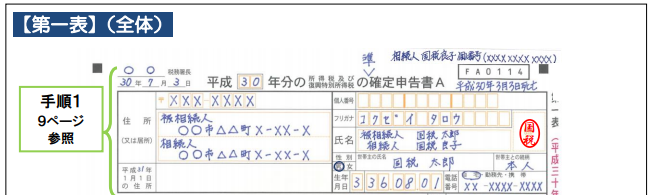

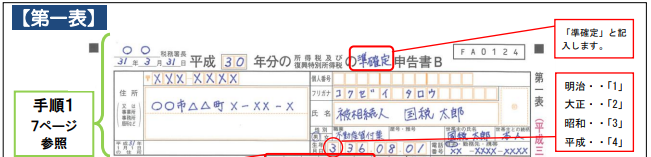

国税庁HPより『死亡した方の準確定申告をする場合の記載例①・相続人1人の場合』

タイトル

申告書第1表の一番上のタイトルには『準確定』と記入します(申告書Bの場合。申告書Aの場合は上部の余白に『準』を挿入)。

また、第2表の左上にも『準』を挿入しましょう。

住所

住所欄には被相続人の住所を記入します。

なお、相続人が1人の場合には後述する「付表」の提出を省略できますので、上段に被相続人の住所を、下段に相続人の住所を記入します。

氏名

氏名欄には被相続人の氏名を記入します(「被相続人 〇〇 〇〇」と記入)。

なお、相続人が1人の場合には後述する「付表」の提出を省略できますので、上段に被相続人の氏名を、下段に相続人の氏名を記入(「相続人 〇〇 〇〇」と記入)するとともに、上部の余白に被相続人の死亡年月日を記入します。

個人番号(マイナンバー)

被相続人のマイナンバーは不要のため、個人番号欄は空欄でOKです。

ただし、相続人のマイナンバーは必要となります。

各相続人のマイナンバーは後述する「付表」に記載することになりますが、相続人が1人の場合には付表の提出を省略できますので、その際は上部の余白に相続人のマイナンバーを記入します。

押印

相続人が2人以上の場合には後述する付表に各相続人が押印しますので、申告書第1表の押印欄は空欄でOKです。

なお、相続人が1人の場合には後述する付表の提出を省略できますので、相続人の印鑑(認印で可)を押印します。

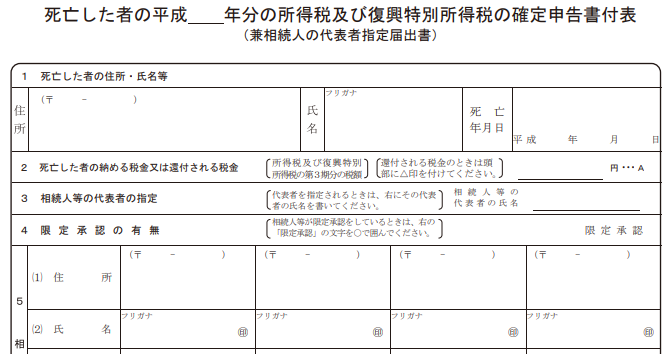

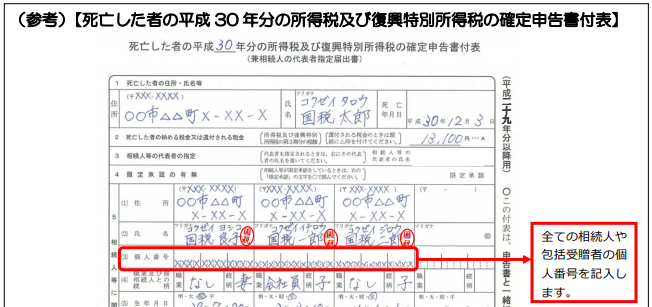

確定申告書付表の作成方法

相続人が2人以上いる場合には、申告書の他に「付表」を作成・提出する必要があります。

相続人等に関する事項

相続放棄した人を除くすべての相続人に関する情報((1)~(8))を記入します。

なお、「(8)相続財産の価額」については、各相続人が取得する財産の時価を記入することとされていますが、空欄で提出しても特に問題ありません。

ところで、準確定申告書は相続人全員が連署により提出することになっていますが、各相続人が別々に申告書を提出することも認められています。

この場合、一緒に申告しない相続人については、

- 住所の頭に「申告せず」と記入

- 氏名を〇で囲む

こととされており、またその相続人に対して申告内容を通知しなければなりません。

遺産分割に争いがあるなど、全員で申告することが困難な場合、他の相続人の認印を勝手に押して提出することは更なるトラブルの元となりますのでやめた方が良いでしょう。

納める税金等

各人の納付税額

準確定申告による納付税額が生じる場合、原則として、納付税額を各相続人の相続分で按分して納めることとなっており、付表の計算式(A×B)もそのようになっています。

ただし実務上は、代表者1名が全額を納付してしまっても特に問題ありません。

各人の還付金額

準確定申告による還付税額が生じる場合、遺産分割が終了していれば各相続人が取得する金額を、未分割であれば相続分で按分した金額を記入します。

なお、上記に関わらず、代表者1名が一括して受け取ることも可能です。

この場合、還付金の受領に関する「委任状」を付表に添付して提出しなければなりません。

委任状は決まったフォーマットがあるわけではありませんが、大阪国税局独自の様式が公表されていますので、ご参考までに。

申告書の提出・納税

提出方法

準確定申告書は、相続の開始があったことを知った日の翌日から4ヵ月以内に、被相続人の死亡当時の納税地の税務署長へ提出します。

準確定申告については今のところ電子申告(e-Tax)では対応していませんので、書面で作成して税務署へ持参もしくは郵送することになります。

納税方法

準確定申告による納付税額が生じる場合には、納付書で納めることになります。

納付書の住所・氏名欄の書き方ですが、以下のように被相続人と相続人を併記します。

<住所>

被相続人 埼玉県川越市・・・

相続人 埼玉県所沢市・・・

<氏名>

被相続人 川越 太郎

相続人 所沢 二郎

なお、納期限も相続の開始があったことを知った日の翌日から4ヵ月以内です。

納付税額・還付金額の相続税上の取扱い

納付税額

準確定申告による納付税額は、被相続人の債務として相続財産から控除することができます。

還付金額

準確定申告による還付金額は、被相続人の相続財産として相続税の課税対象となります。

なお、還付金と共に還付加算金(利息のようなもの)を受け取った場合、相続財産となるのはあくまで還付金部分だけであり、還付加算金は相続財産とはなりませんのでご注意ください(受け取った相続人の「雑所得」として所得税の課税対象となります)。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。