増築していた相続空き家への譲渡特例の適用。建築年月日はいつ?

ポイント:新築年月日が昭和56年5月31日以前であれば、その後いつ増築されていたとしても適用OK。

こんにちは。税理士の関田です。

深刻化する空き家問題への対策の一環として、一人暮らしの親などから相続した空き家を売却した場合に譲渡税が軽減される特例が設けられています。

要件はやや厳しめですが、譲渡所得から最高で3,000万円の特別控除が受けられることもあり、制度が創設された平成28年4月以降、適用件数は順調に増えているようです。

さて、この特例の適用要件の一つとして、家屋が「昭和56年5月31日以前に建築」されているというものがありますが、その後もし増築されていた場合はどうなるのでしょうか?

空き家譲渡の3,000万円控除特例の概要

まずは特例の概要を簡単に整理しておきましょう。

この特例は、相続又は遺贈により取得した以下の要件をすべて満たす居住用家屋又はその敷地を相続開始から3年を経過する年の年末までに売却した場合に、譲渡所得から最高で3,000万円の特別控除が受けられるというものです。

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

父もしくは母が生前に古い実家(戸建)で一人暮らしをしていたものの、相続後は誰も住む人がいないため手放してしまおうといったケースでは、この特例を使える可能性が出てきます。

ただし、この特例を受けるためには次のいずれかの売却パターンに当てはまらなければなりません。

① 一定の耐震基準を満たす居住用家屋の売却、もしくは同家屋と敷地をセットで売却

② 居住用家屋を取り壊した後の敷地のみを売却

①のパターンでは家屋が耐震基準を満たしてる必要があり、かなりハードル高め。

昭和56年5月31日以前に建築された建物は「旧耐震基準」によっているため、売却前に耐震リフォームを行わなければならないのです。

一方、②のパターンでは単に家屋を取り壊して更地にして売却するだけでOK。

このため、実務上も②のパターンでの適用が圧倒的に多くなっています。

その他、細かな要件については以下のページにてご確認ください。

⇒ 国税庁HP『被相続人の居住用財産(空き家)を売ったときの特例』

昭和56年6月以降に増築されていた場合は?

さて、この特例の適用にあたっては家屋の建築年月日がポイントとなりますが、増築されていた場合の建築年月日はいつになるのでしょうか?

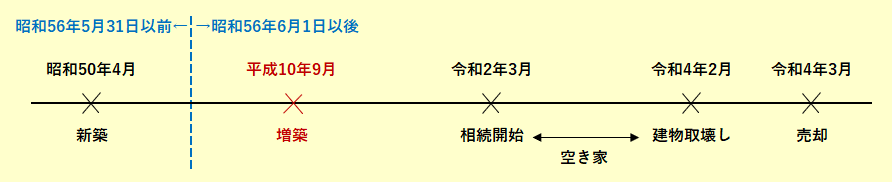

具体的には以下の図のように、新築が昭和56年5月31日以前で、増築したのが昭和56年6月1日以降だったケースが問題となるわけですが。

結論としては、あくまで「新築年月日」が昭和56年5月31日以前であれば要件を満たすことになります。

家屋の新築年月日は登記事項証明書(登記簿謄本)の表題部にある『昭和〇年〇月〇日新築』の記載をもって判定するためです。

増築の登記を行うと増築年月日もあわせて記載されていますが、この特例の適用判定には影響しません。

未登記建物の建築年月日の証明方法は?

ところで、もしも家屋が未登記だったときは新築年月日をどのように証明したらいいのでしょうか?

この場合は、

- 確認済証(昭和56年5月31日以前に交付)

- 検査済証(確認済証が昭和56年5月31日以前に交付された旨の記載あり)

- 建築請負契約書

を確定申告書に添付することで特例の適用が認められます。

古くても大事な書類はきちんと保管しておくことですね。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。