死亡した人も予定納税?納税義務と準確定申告・相続税申告上の取扱い

ポイント:予定納税対象者が7月1日以降に亡くなった場合は納税義務あり。被相続人が未納だった税額は相続人が納付義務を承継する。

こんにちは。税理士の関田です。

前年分の所得などを基準に計算した予定納税基準額が15万円以上となる場合、その年の所得税の一部をあらかじめ納めておく「予定納税」という制度があります。

あくまで税金の”仮払い”にすぎないとはいえ、納付が遅れるとペナルティー(延滞税)もありますので納め忘れには気をつけなければなりませんが、予定納税の対象となる方が亡くなった場合はどうしたらいいのでしょうか?

予定納税額の納付義務の有無と、準確定申告・相続税申告における注意点について解説します。

年の途中で亡くなった場合の予定納税義務

予定納税の対象となる方が年の途中で亡くなった場合、その年の予定納税額を支払う義務があるかどうかは「亡くなった日」により判定します。

6月30日以前に死亡した場合

予定納税額を納付すべき居住者であるかどうかは、その年の6月30日の現況により判定することとされています。

つまり、6月30日以前に亡くなった場合、その年の予定納税義務はないということです。

もし予定納税額の通知(6月中旬に郵送)が届いてしまったときは、税務署へ連絡して予定納税額の通知を取り消してもらいましょう。

7月1日以降に死亡した場合

一方、7月1日以降に亡くなった場合には、その年の予定納税義務が発生します。

1期分の納付後に亡くなった場合には2期分について、1期分の納付前に亡くなった場合には1期分および2期分について、相続人が納税義務を承継して支払わなければなりません。

なお、被相続人が振替納税の手続きをしていた場合、預金口座凍結前に引き落とされていれば問題ありませんが、引落日前に口座が凍結されているときは税務署へ連絡して納付書を入手しましょう。

準確定申告上の取扱い

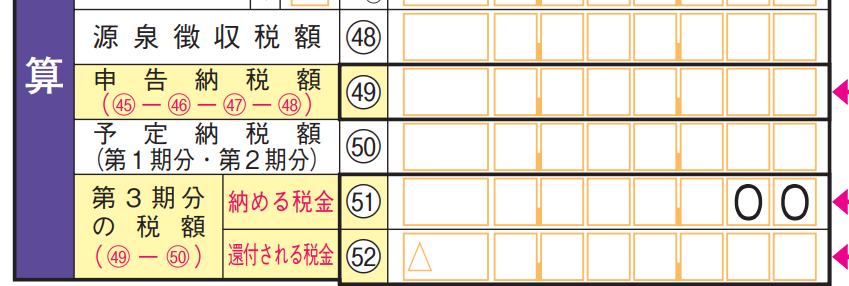

予定納税義務のある方が亡くなった場合の準確定申告では、申告書の「予定納税額」の欄には1期分・2期分の合計額を記載します。

申告書の提出時点で納付が済んでいなかったとしても、申告書上はすべて納付が済んだものとして記載しますのでご注意ください。

相続税申告上の取扱い

相続税申告上、被相続人に未納の税金があった場合には「債務」として相続財産から控除すること可能です。

予定納税義務のある方が納付前に亡くなったときは、相続人が納付した予定納税額が債務控除の対象となります。

なお、準確定申告で第3期分の税額が発生したときも債務控除の対象となりますが、逆に第3期分が還付となった場合には還付金が相続財産となりますのでご注意ください。

【具体例】

~ 前提条件 ~

- 8月15日相続開始

- 第1期予定納税額:125,000円(被相続人が納付)

- 第2期予定納税額:125,000円(相続人が納付)

- 申告納税額:200,000円

<準確定申告>

①申告納税額:200,000円

②予定納税額:125,000円+125,000円=250,000円

③第3期分の税額:①-②=△50,000円

<相続税申告>

相続財産:50,000円(第3期還付税額)

債務控除:125,000円(第2期予定納税額)

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。