相続財産の譲渡と取得費加算の特例。代償分割を行った場合の計算方法

ポイント:相続財産を相続開始から3年10ヵ月以内に売却した場合、納めた相続税の一部を譲渡所得の計算上経費にできる。ただし、代償金を支払った場合には調整計算が必要。

こんにちは。税理士の関田です。

遺産を相続して相続税を納めなければならない場合、もし手持ちの現預金や相続した現預金だけでは払いきれなければ、相続した不動産や株式を売却・換金して納税資金に充てるケースが多いでしょう(延納・物納といった方法もありますが)。

その際、売却益に対してまるまる譲渡所得税を課税してしまうと、相続税の納税に充てるはずだった売却代金の手取り額が減ってしまうことから、相続財産の売却については譲渡所得税を軽減する特例が設けられています。

これが、「相続税額の取得費加算」特例です。

目次

相続税額の取得費加算特例とは

概要

「相続税額の取得費加算」特例とは、相続により取得した土地・建物や株式などを一定期間内に売却した場合、その売却益(譲渡所得)の計算上、相続税額の一部を経費にできる(取得費に加算できる)制度のことです。

特例の対象となるケース

この特例は、

① 相続や遺贈により財産を取得して相続税が課税される人が、

② 相続した財産を相続税の申告期限の翌日以後3年を経過する日まで(=相続開始日から3年10ヵ月以内)に譲渡した場合

に適用されます。

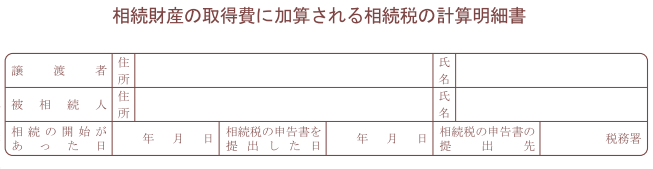

取得費に加算する相続税額の計算方法

本来、譲渡所得は以下のような算式で計算します。

譲渡収入 - ( 取得費 + 譲渡費用 ) = 譲渡所得

「取得費」というのは、簡単にいうと ”当初の購入金額” です。

つまり、売却代金から当初の購入金額と売却諸経費を差し引いてプラスになっていれば、譲渡所得税を納めることになります。

ですが、もしこの特例を使える場合には、計算式は以下のようになります。

譲渡収入 - ( 取得費 + 取得費に加算する相続税 + 譲渡費用 ) = 譲渡所得

特例により、譲渡収入から差し引ける取得費が増え、その分譲渡所得が減るわけです。

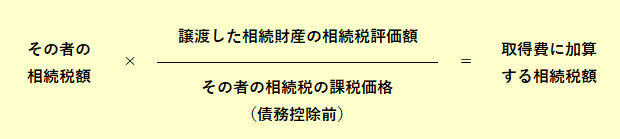

では、実際に取得費に加算できる相続税額はというと、以下の算式により計算した金額となります。

具体例

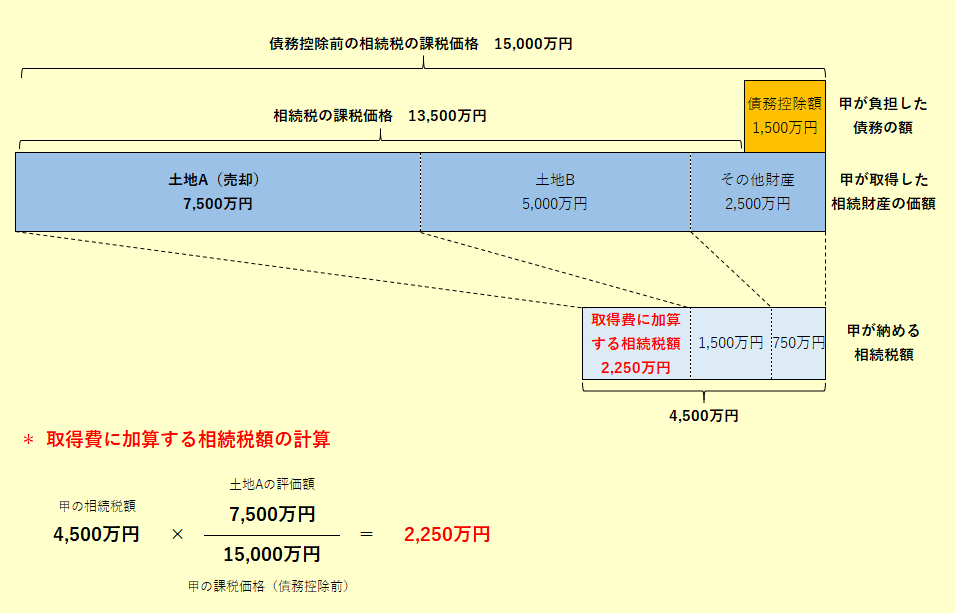

算式を見ただけでは分かりにくいかと思いますので、具体例を使って図解とともにご説明します。

<前提条件>

- 相続人甲は計15,000万円の財産を相続するとともに計1,500万円の債務を負担し、4,500万円の相続税を納付

- 相続した財産のうち、土地A(評価額7,500万円)を相続開始から3年10ヵ月以内に売却

ご覧のとおり、甲が負担する相続税(4,500万円)のうち譲渡した土地Aの評価額に対応する部分(2,250万円)を取得費に加算できることになります。

代償分割を行った場合の取扱い

代償分割とは

相続財産の大半が不動産が占めているなど、現物によって遺産分割を行うことが難しい場合、現物を取得した相続人から他の共同相続人に対して代償財産(主に金銭)を渡すことで分割協議を丸く収めるケースがあります。

このような遺産分割手法を「代償分割」といいます。

⇒ 過去ブログ 『換価分割と代償分割。相続した不動産を売却する場合はどっちが有利?』

代償金を支払った場合の取得費加算額の計算

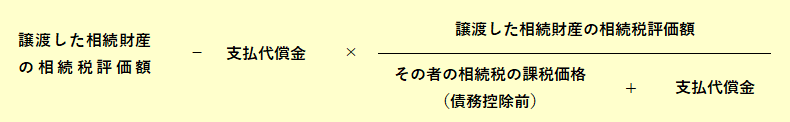

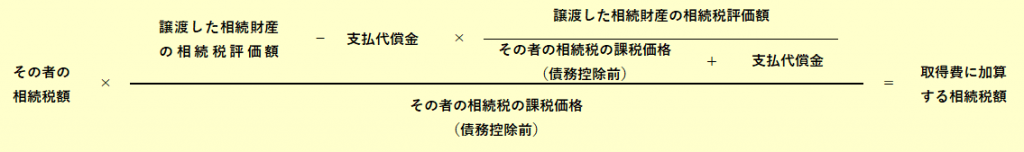

もし相続財産を譲渡した相続人が他の共同相続人に対して代償金を支払う場合、取得費に加算する相続税額を計算する上での「譲渡した相続財産の相続税評価額」には調整計算が必要となります。

譲渡した相続財産の評価額から、支払う代償金のうち譲渡財産の評価額に対応する部分を控除しなければならないわけです。

なお、上記の調整計算を元々の算式に組み込むと、以下のようになります。

具体例

こちらも、具体例をご覧いただくと分かりやすいかと思います。

<前提条件>

- 相続人甲は計15,000万円の財産を相続するとともに1,500万円の債務を負担するほか、他の共同相続人へ代償金2,000万円を支払い、4,000万円の相続税を納付

- 相続した財産のうち、土地A(評価額7,500万円)を相続開始から3年10ヵ月以内に売却

上記の通り、計算式の分母である課税価格(債務控除前)は支払代償金が控除された後の金額となっているため、分子である譲渡財産の評価額からも支払代償金の一部を控除して調整を図っているわけです。

まとめ

もし代償金の調整計算を行わなかった場合、取得費加算額が過大に計上されることになります。

結果、譲渡所得税が本来納めるべき金額より少なくなってしまいますので、代償分割を行った場合にはくれぐれも注意しましょう。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。