年末調整還付額を控除しきれなかったら?源泉税の納付手続と経理処理

ポイント:年末調整で源泉所得税の納付額がゼロになる場合でも納付書の提出は必要。「預り金」残高がマイナスの状態で決算になったら一旦「未収入金」へ振替。

こんにちは。税理士の関田です。

帳簿上に数ある勘定科目の中でも、源泉所得税の徴収・納付の際に使用する「預り金」は”合わない”ことが多い(=グチャグチャになりやすい)科目の代表格で、本来ならきれいにゼロになるべきタイミングでも”謎の残高”が生じている帳簿をよく見かけます。

これは、過去の年末調整時に税務署への納税額や従業員への還付額を間違え(あるいは単に経理処理を間違え)、そのまま放置されてきたことが主な原因です。

帳簿をきれいな状態に保つためにも、源泉所得税の処理は正確に行っておきたいものです。

そこで今回は、特に面倒な「年末調整による還付額が多いため控除未済額が生じた場合」の納付手続と会計処理について整理しておきます。

目次

年末調整による控除未済額が生じる場合とは?

給与などから天引きした源泉所得税は、

- 毎月納付の会社であれば翌月10日までに

- 納期の特例を受けている会社であれば1~6月分を7月10日まで、7~12月分を翌年1月20日までにまとめて

納めるのがルールですが、年末調整後の納付の際には、年末調整による従業員本人への還付額を差し引いた金額を納めることになります。

ところが、住宅ローン控除などが原因で本人への還付額が多い場合、還付額をその月(あるいは半年間)の源泉徴収税額から引ききれず控除未済額が生じるケースもあります。

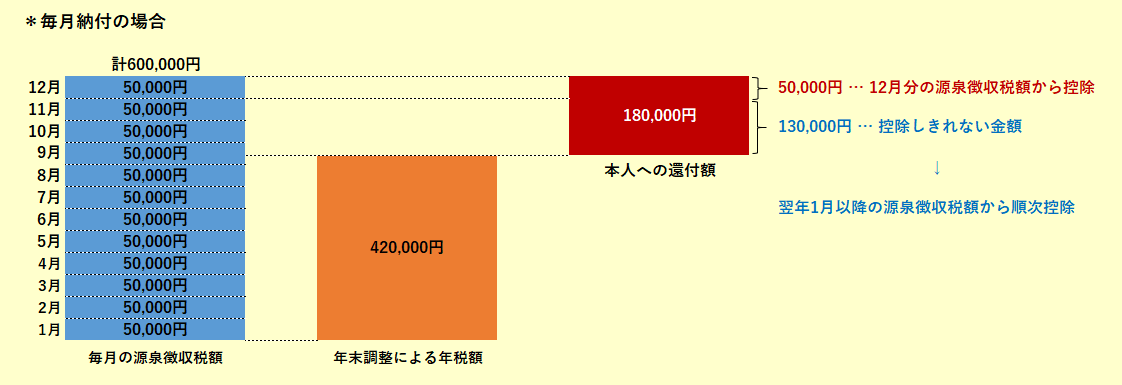

たとえば、源泉徴収税額が毎月一定の50,000円で、年末調整による年税額が420,000円だった場合は次のようなイメージとなります(毎月納付の会社)。

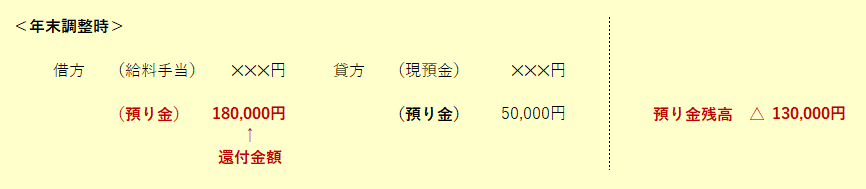

年末調整による還付額180,000円のうち50,000円は12月分の源泉徴収税額から控除できますが、控除しきれなかった残り130,000円は翌月以降の源泉徴収税額へ順次充当していくのが通常です。

控除未済額が生じた場合の源泉所得税の手続き

納付書の書き方

源泉徴収義務者となっている会社は、たとえ納めるべき源泉所得税がゼロであっても納付書を税務署に提出しなければなりません。

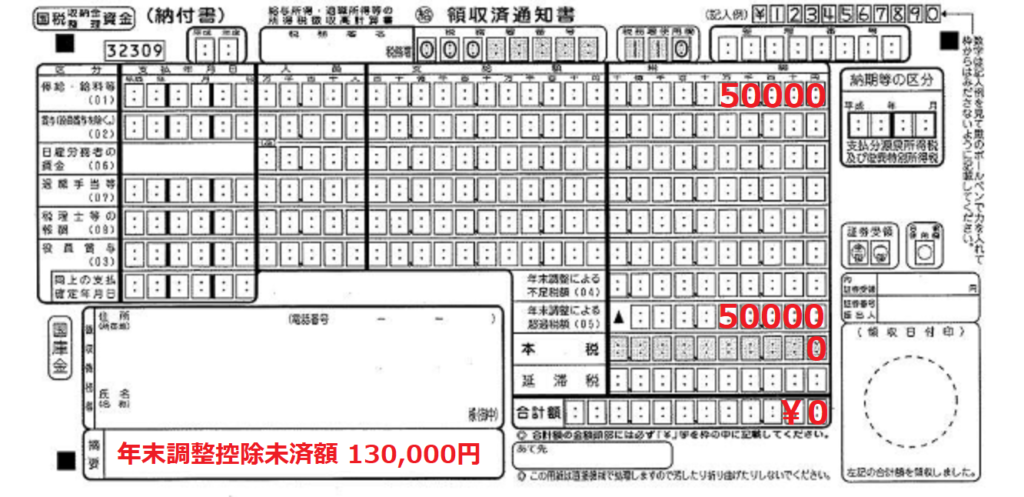

前述のケースでは、12月分の納付書は以下のように作成します。

ポイントは、

- 「年末調整による超過税額」欄に記載するのは180,000円ではなく50,000円

- 「摘要」欄には控除しきれなかった金額が130,000円ある旨を記載

の2つです。

このような記載方法は、次回以降、控除未済額の充当が終わって納付税額が発生するまで続きます。

ゼロ納付書の提出方法

納付税額が生じる場合は金融機関の窓口で納付手続をおこなうだけでOKですが、税額がゼロの納付書は金融機関では受け付けてくれないため、直接税務署へ提出しなければなりません。

提出の方法は、

- 税務署へ持参

- 税務署へ郵送

- e-Taxで電子送信

のいずれかとなります。

郵送で提出する場合は、切手を貼った返信用封筒を同封して控え(領収証書)を返送してもらいましょう。

控除未済額が生じた場合の「預り金」の処理

期中はマイナス残高でも問題ない

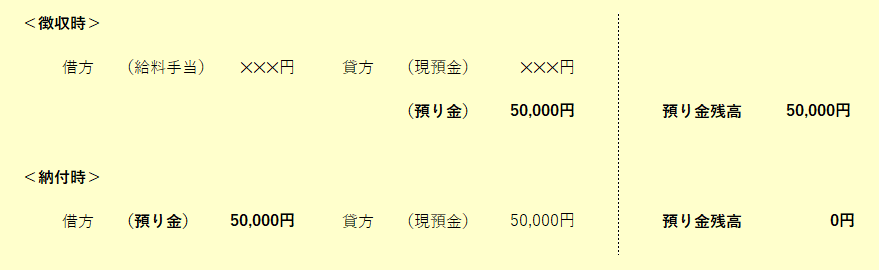

源泉所得税は会計上、徴収時に「預り金」として計上し、納付時に「預り金」を取り崩してゼロに戻る、というサイクルを繰り返していきます。

しかし、年末調整の際に還付額を源泉徴収税額から控除しきれなかった場合、「預り金」の残高が一時的にマイナスになるという事態が生じます。

ただし、科目残高がマイナスになると少々気持ち悪いとはいえ、年の途中であればそのままでも問題ないでしょう。

翌月以降の源泉徴収税額に充当していくことで自然にゼロないしはプラスに戻ります。

マイナス残高のまま決算を迎えたら?

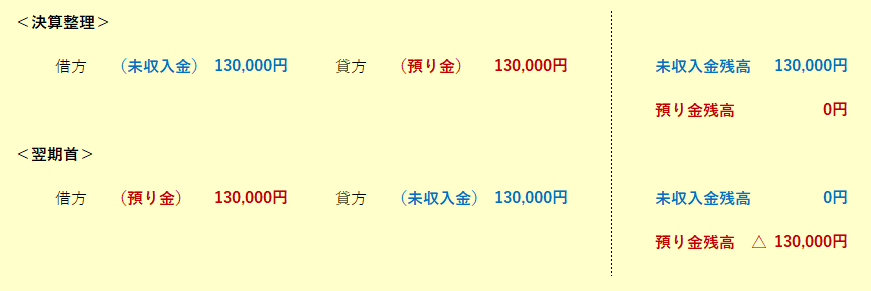

では、「預り金」がマイナスのまま決算を迎えてしまった場合はどうでしょう。

マイナス残高の「預り金」が載っている決算書(貸借対照表)もたまに見かけますが、決算では「預り金」をいったんゼロにしておいた方がスマートです。

処理方法ですが、税務署に納めすぎている(本来なら還付してもらえる)という意味で「未収入金」に振り替えておけばよいでしょう。

翌期は充当時に「未収入金」を取り崩していくのも一手ですが、「未収入金」と「預り金」を同時に使うと混乱しますので、翌期首に「未収入金」残高を再度「預り金」に振り替えて(もちろん残高はマイナスになります)、「預り金」一本で処理した方がわかりやすくてお勧めです。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。