減価償却の耐用年数を間違えていたら?個人事業主・法人の対処法

ポイント:本来よりも長い耐用年数を適用していた場合、個人事業主は更正の請求ができるが、法人はできない。また、中古資産の見積耐用年数を使うなら必ず初年度から。

こんにちは。税理士の関田です。

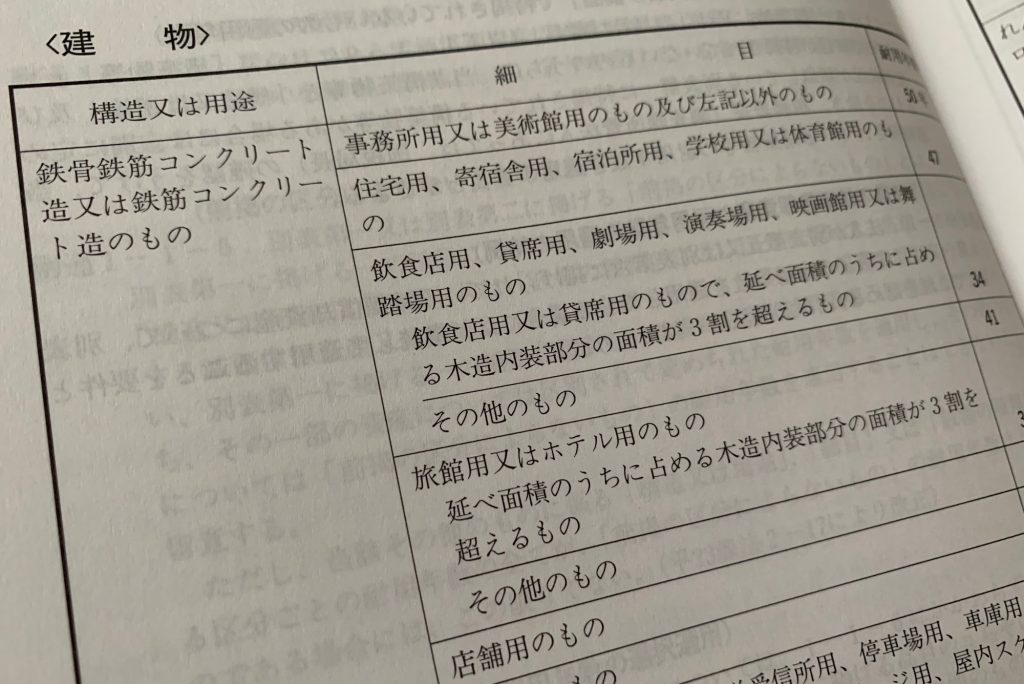

法人や個人事業主の申告実務上、特に間違いが多いのが減価償却の際の耐用年数です。

- 建物の構造がRCだと思っていたが実は鉄骨だった

- 鉄骨の肉厚をよく調べずに一番厚い区分の耐用年数を適用していた

- 中古資産の耐用年数を見積もるのを忘れて法定耐用年数で償却していた

などなど…。

もし本来よりも短い耐用年数で償却していた場合には、過年度については修正申告し、次年度以降は本来の耐用年数で償却することになります。

では逆に、本来よりも長い耐用年数で償却していた場合にはどう対処すればよいのでしょうか?

目次

個人事業主の場合

新品の固定資産の耐用年数を誤った場合

新品で取得した減価償却資産について、その資産の法定耐用年数よりも長い耐用年数を適用していたことが判明した場合、次年度の申告から正しい耐用年数で減価償却を行うことが可能です。

また、過年度の申告では減価償却費が過少に計上されていたことになりますので、更正の請求を行い税金を還付してもらうことができます。

なお、更正の請求ができるのは過去5年分までです。

中古の固定資産の耐用年数を誤った場合

中古で取得した減価償却資産については、「見積法」もしくは「簡便法」により算定した見積耐用年数(中古耐用年数)を適用することが認められており、法定耐用年数と見積耐用年数のどちらを適用するのかは任意です。

ただし、見積耐用年数は、その中古資産を事業の用に供した年度においてのみ算定することが可能とされています。

逆にいうと、もし事業供用年度において法定耐用年数を適用していれば、その後の年度では見積耐用年数を適用することはできません。

したがって、中古資産について見積耐用年数ではなく法定耐用年数を適用していた場合、次年度以降も法定耐用年数で減価償却を行わなければなりません。

また、過年度の申告についても、減価償却費の計算に”誤り”があったわけではないため、更正の請求を行うことはできません。

法人の場合

新品の固定資産の耐用年数を誤った場合

新品で取得した減価償却資産について、その資産の法定耐用年数よりも長い耐用年数を適用していたことが判明した場合、次年度の申告からは正しい耐用年数で減価償却を行うことが可能です。

ただし、法人税法上、減価償却費についてはその事業年度において損金経理(経費処理)していることが損金算入の要件とされていますので、過年度の申告で生じていた償却不足額について更正の請求を行うことはできません。

中古の固定資産の耐用年数を誤った場合

法人の場合も個人事業主と同様、中古資産について法定耐用年数と見積耐用年数のどちらを適用するのかは任意であり、見積耐用年数については事業供用年度においてのみ算定することが可能とされています。

したがって、中古資産について見積耐用年数ではなく法定耐用年数を適用していた場合、次年度以降も法定耐用年数で減価償却を行うことになります。

なお、当然ながら、過年度の申告について更正の請求を行うことはできません。

※ この記事は、投稿日現在における情報・法令等に基づいて作成しております。

当事務所のサービスメニュー・料金について

初回のご面談は無料です(単発の税務相談・コンサルティングを除く)。

オンラインでのビデオ面談もお受けしております。